2014年中国葡萄酒行业的增长优势

中国产业研究报告网讯:

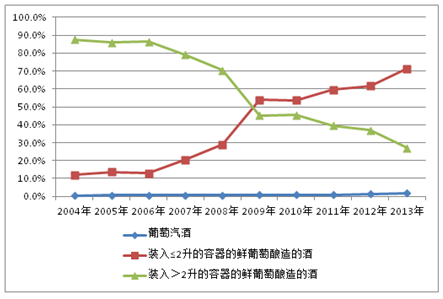

7月1日,商务部正式宣布启动对原产于欧盟的葡萄酒进行为期一年或更长的反倾销反补贴调查,根据《中华人民共和国进出口税则》,被调查商品的税号为22041000、22042100和22042900,分别指葡萄汽酒、装入≤2升的容器的鲜葡萄酿造的酒(以下简称瓶装葡萄酒)和装入>2升的容器的鲜葡萄酿造的酒(以下简称散装葡萄酒)。

据统计, 2013年1-5月我国进口葡萄酒[1]16854.9万升,与去年同期相比增长了9.7%,进口总额为6.9亿美元,与去年同期相比增长了10.3%,进口均价为4.1美元/升,同比增长了0.5%。具体来看,我国葡萄酒进口呈现以下特点:

一、瓶装葡萄酒替代散装葡萄酒,进口份额进一步提高

2013年1-5月我国葡萄酒进口主要以瓶装葡萄酒为主,其进口量达到11999.2万升,与去年同期相比增长了26.5%,占葡萄酒进口总量的71.2%,实现进口额6.1亿美元,同比增长了14%。

从近十年我国葡萄酒进口占比情况来看,瓶装葡萄酒进口份额逐步提高,已替代散装葡萄酒成为我国葡萄酒进口的主要品种。(详见图1)这说明我国葡萄酒市场正逐步由低端向高端转移,消费格局正在悄然发生着变化。

图1:近十年我国葡萄酒进口结构变化

二、欧盟国家是我国葡萄酒进口的主要来源地,智利等国增速较快

2013年1-5月法国、智利、西班牙、澳大利亚和意大利是我国葡萄酒进口量排名前五位的国家,其中三个来自欧盟国家,占我国葡萄酒进口总量的52.4%,可见,产自欧盟国家的葡萄酒在我国消费市场上的影响力较大,是我国进口葡萄酒的主要来源地。但从进口量的增长速度来看,智利以24%的增速保持着领先优势,欧盟国家中法国与去年同期相比增长了16.7%,而西班牙和意大利均出现了同比负增长,散装葡萄酒进口量的大幅减少造成去其增速下滑的主要原因。

|

表1:我国葡萄酒进口主要国家情况

单位:万升

|

|||

|

国家

|

进口量

|

增速

|

占比

|

|

法国

|

6,021.5

|

16.7%

|

35.7%

|

|

智利

|

3,796.2

|

24.0%

|

22.5%

|

|

西班牙

|

2,080.6

|

-21.7%

|

12.3%

|

|

澳大利亚

|

1,753.9

|

5.8%

|

10.4%

|

|

意大利

|

1,025.9

|

-10.6%

|

6.1%

|

内容选自产业研究报告网发布的《2014-2018年中国葡萄酒市场竞争格局及投资战略咨询报告》

三、一般贸易是我国葡萄酒进口的主要方式,海关特殊监管区域增长迅猛

2013年1-5月我国以一般贸易方式进口葡萄酒约11678.9万升,占我国葡萄酒进口总量的69.3%,进口量与去年同期同比仅增长了0.2%;而以保税监管场所进出境货物和海关特殊监管区域物流货物方式进口葡萄酒数量高速增长,增速分别达到了28.8%和91.5%,其两者进口量合计占同期我国葡萄酒进口总量的30.1%。海关特殊监管区域或将成为葡萄酒进口的重要贸易方式。

|

表2:2013年1-5月我国葡萄酒进口贸易方式

单位:万升

|

|||

|

贸易方式

|

进口量

|

增速

|

占比

|

|

一般贸易

|

11678.9

|

0.2%

|

69.30%

|

|

海关特殊监管区域物流货物

|

3993.7

|

28.8%

|

23.70%

|

|

保税监管场所进出境货物

|

1084.7

|

91.5%

|

6.40%

|

|

来料加工装配贸易

|

63.1

|

776.2%

|

0.40%

|

|

其他贸易

|

19.8

|

188.3%

|

0.10%

|

|

进料加工贸易

|

14.7

|

-44.2%

|

0.10%

|

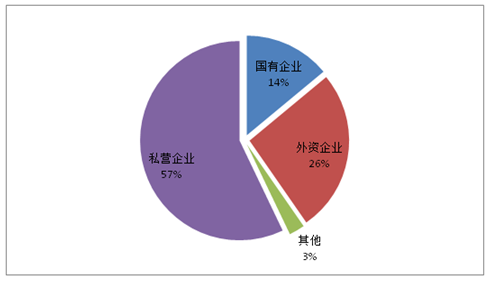

四、私营企业仍占据我国葡萄酒进口半壁江山,但增长速度明显放缓

2013年1-5月我国私营企业进口葡萄酒9625万升,同比增长2%,占同期我国葡萄酒进口总量的57.1%;外商投资企业中,外商独资企业进口葡萄酒3310.9万升,同比增长36.5%,占同期我国葡萄酒进口总量的19.6%;国有企业进口2358万升,同比增长32.2%,占同期我国葡萄酒进口总量的14%,不同性质企业的占比基本保持不变,但进口量增速的变化较为明显,私营企业虽仍占据我国葡萄酒进口的半壁江山,但增速明显放缓,与去年同期40.5%的增速相比,下降了38.5个百分点;而国有企业和外商独资企业一改去年同期负增长的局面,增速均超过了 30%。

图2:我国葡萄酒进口企业性质构成

五、上海、山东和广东进口量位居前三位,山东进口增速大幅下滑出现负增长

2013年1-5月上海、山东和广东位居我国葡萄酒进口前三位,分别进口葡萄酒4415.3万升、2779.5万升和2727.6万升,与去年同期相比分别增长了21.3%、-31.8%和24.9%,三者合计占同期我国葡萄酒进口总量的58.9%。从增速来看,上海和广东继续保持较快速度的增长,而山东则出现大幅下滑,与去年同期55.8%的增长速度相比,下降了87.6个百分点。造成这种状况的原因是由于进口品种的差异,上海和广东进口以瓶装酒为主,而山东则以价位低廉的散装酒为主,随着消费市场需求的变化,散装酒进口量大幅减少,使得山东的葡萄酒进口增速出现负增长。

|

表3:2013年1-5月我国葡萄酒进口前十位地区

单位:万升

|

|||

|

地区

|

进口量

|

增速

|

占比

|

|

上海

|

4415.3

|

21.3%

|

26.2%

|

|

山东

|

2779.5

|

-31.8%

|

16.5%

|

|

广东

|

2727.6

|

24.9%

|

16.2%

|

|

河北

|

1580.1

|

82.6%

|

9.4%

|

|

福建

|

1208.7

|

38.7%

|

7.2%

|

|

北京

|

1193.3

|

42.0%

|

7.1%

|

|

浙江

|

1007.7

|

-5.5%

|

6.0%

|

|

江苏

|

642.5

|

79.4%

|

3.8%

|

|

天津

|

534.2

|

-37.4%

|

3.2%

|

|

辽宁

|

123.1

|

-8.3%

|

0.7%

|

从现阶段我国葡萄酒进口的具体特点来看,我国葡萄酒的进口源、消费地和经销主体都具有较高的集中度,消费市场的结构正逐步由低端向高端转移。此次商务部启动对欧葡萄酒的“双反”调查程序,势必对成长中的中国葡萄酒市场带来巨大冲击,对国外生产商、国内生产企业和国内经销商而言,可谓几家欢喜几家愁。

一、葡萄酒进口格局或重新洗牌,国外生产商将开启市场争夺大战

近年来我国的葡萄酒进口表现出惊人的爆发力,巨大的市场吸引了越来越多的国外葡萄酒生产商,欧盟国家的葡萄酒以品质好、价位低和知名度高等特点迅速占领了市场的有利位置。如果“双反”调查成立,欧盟国家在我国葡萄酒市场的份额将会出现减少,进口格局或将重新洗牌,而对智利、澳大利亚、美国等其他葡萄酒生产大国来说,这是争夺中国市场的最佳机会,国外葡萄酒生产商新一轮的市场争夺战即将打响。

二、机遇与挑战并存,国内生产商不能盲目乐观

与进口葡萄酒蒸蒸日上形成鲜明对比的是国内葡萄酒生产企业面临巨大的生存压力,在与进口葡萄酒的激烈竞争中一败涂地。对欧“双反”调查的启动短期来看,对国内生产企业是极大的利好,为其摆脱困境助力、防止经营业绩的持续下滑。但从长期来看,国内企业应正视自身的问题,抓住机遇,调整结构根本上改变品种少、质量低、品牌弱和营销差的局面,转变经营理念,顺应国内消费市场向高端转移的需要,不应在短期利好的形势下盲目乐观。

三、国内经销商借机清理库存,加快办理海关结关手续

进口葡萄酒在中国的销售依托的是进口商和渠道商载体,面对“双反”,他们多方准备,静观其变:一方面借“双反”之机,清理积压库存,套取流动资金;一方面开始寻找新的进口市场,挖掘新兴市场的开发潜力;另一方面加紧从欧进口,并加快办理在保税仓库里的葡萄酒的海关结关手续,以期将关税上涨可能对其利润造成的影响降到最低。

最新行业报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告