2022-2028年中国债券市场前景研究与前景趋势报告

- 【报告名称】2022-2028年中国债券市场前景研究与前景趋势报告

- 【关 键 字】债券 债券市场分析

- 【价 格】纸介版:9800元 电子版:9800元 纸介+电子:10000元

- 【订购电话】400-700-9383(免长话费) 010-80993936

- 【邮 箱】sales@chyxx.com

- 下载订购协议 2022-2028年中国债券市场前景研究与前景趋势报告.pdf

债券是政府、企业、银行等债务人为筹集资金,按照法定程序发行并向债权人承诺于指定日期还本付息的有价证券。

债券(Bonds / debenture)是一种金融契约,是政府、金融机构、工商企业等直接向社会借债筹借资金时,向投资者发行,同时承诺按一定利率支付利息并按约定条件偿还本金的债权债务凭证。债券的本质是债的证明书,具有法律效力。债券购买者或投资者与发行者之间是一种债权债务关系,债券发行人即债务人,投资者(债券购买者)即债权人。

在中国银行间和交易所债券市场同步蓬勃发展下,中国债券市场已经成为全球第二大债券市场。截至2022年12月31日,中国债券市场余额为97.11万亿元,2010年至2022年年均复合增长率达18.76%;未到期债券数量49,431只,2010年至2022年年均复合增长率达39.10%。

2010-2022年末未到期债券数量

数据来源:公开资料整理

产业研究报告网发布的《2022-2028年中国债券市场前景研究与前景趋势报告》共七章。首先介绍了债券行业市场发展环境、债券整体运行态势等,接着分析了债券行业市场运行的现状,然后介绍了债券市场竞争格局。随后,报告对债券做了重点企业经营状况分析,最后分析了债券行业发展趋势与投资预测。您若想对债券产业有个系统的了解或者想投资债券行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一章 债券行业发展综述

1.1 债券行业相关定义

1.1.1 行业定义与发展历程

(1)2017-2022年市场运行特征

1.2 债券行业发行上市分析

1.2.1 债券招标发行分析

1.2.2 簿记建档发行分析

1.2.3 商业银行柜台发行分析

1.3 债券行业市场格局分析

1.3.1 银行间债券市场分析

1.3.2 交易所债券市场分析

1.3.3 商业银行柜台市场分析

1.4 债券行业市场建设分析

1.4.1 发行市场建设分析

(1)发行主体分析

(2)监管管制分析

1)发行管制分析

2)利率管制分析

3)投资者限制分析

(3)发行方式分析

1.4.2 流通市场建设分析

(1)债券市场流动性分析

(2)登记结算系统分析

(3)转让交易系统分析

(4)柜台交易系统分析

(5)做市商制分析

1.5 债券市场投资者结构与行为分析

1.5.1 债券市场投资者构成分析

1.5.2 债券市场投资者数量

1.5.3 债券市场投资者资产规模

1.5.4 债券市场投资者投资品种

1.5.5 债券市场投资者投资需求

1.6 债券从业人员道德风险分析

1.6.1 债券从业人员道德风险表现形式

1.6.2 债券从业人员道德风险控制措施

1.7 债券行业存在问题分析

1.7.1 发行审批制度非市场化问题

1.7.2 信用体系建设不健全的问题

1.7.3 企业债二级市场化不活跃问题

第二章债券行业市场运行数据分析2.1 债券市场经营数据分析

2.1.1 债券市场发行规模分析

1.1.1 行业定义与发展历程

(1)2017-2022年市场运行特征

1.2 债券行业发行上市分析

1.2.1 债券招标发行分析

1.2.2 簿记建档发行分析

1.2.3 商业银行柜台发行分析

1.3 债券行业市场格局分析

1.3.1 银行间债券市场分析

1.3.2 交易所债券市场分析

1.3.3 商业银行柜台市场分析

1.4 债券行业市场建设分析

1.4.1 发行市场建设分析

(1)发行主体分析

(2)监管管制分析

1)发行管制分析

2)利率管制分析

3)投资者限制分析

(3)发行方式分析

1.4.2 流通市场建设分析

(1)债券市场流动性分析

(2)登记结算系统分析

(3)转让交易系统分析

(4)柜台交易系统分析

(5)做市商制分析

1.5 债券市场投资者结构与行为分析

1.5.1 债券市场投资者构成分析

1.5.2 债券市场投资者数量

1.5.3 债券市场投资者资产规模

1.5.4 债券市场投资者投资品种

1.5.5 债券市场投资者投资需求

1.6 债券从业人员道德风险分析

1.6.1 债券从业人员道德风险表现形式

1.6.2 债券从业人员道德风险控制措施

1.7 债券行业存在问题分析

1.7.1 发行审批制度非市场化问题

1.7.2 信用体系建设不健全的问题

1.7.3 企业债二级市场化不活跃问题

第二章债券行业市场运行数据分析2.1 债券市场经营数据分析

2.1.1 债券市场发行规模分析

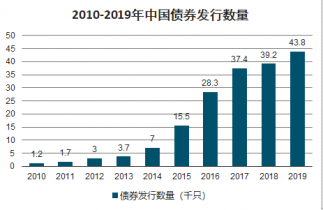

2022年,中国债券发行规模达45.19万亿元、发行数量43,824只,2010年至2022年年均复合增长率分别达19.13%和49.00%。规模不断壮大的同时,中国债券品种也趋于丰富。自1981年中国国债恢复发行以来,企业债券、金融债券、可转换债券、短期融资券、资产支持证券、分离交易可转债、公司债券、中期票据、可交换债券、政府支持机构债、定向工具、中小企业私募债、项目收益票据和国际机构债等多个品种相继涌现。

2010-2022年中国债券发行数量

数据来源:公开资料整理

2.1.2 债券市场发行结构分析

2.1.3 债券市场托管规模分析

2.1.4 债券市场交投活跃度分析

2.1.5 债券市场交易结构分析

2.2 债券市场收益率分析

2.2.1 债券市场收益率走势特征

2.2.2 债券市场收益率走势分析

2.2.3 债券市场收益率走势预测

2.3 债券市场发行成本与投资需求

2.3.1 债券市场发行成本分析

2.3.2 债券市场投资需求分析

2.4 债券市场替代品分析

2.4.1 银行非标资产业务规模分析

2.4.2 银行投资非标资产渠道分析

2.4.3 银行非标资产业务风险分析

2.4.4 非标资产业务对债券的影响

2.5 债券市场利率债供给分析

2.5.1 央票利率分析

2.5.2 国债利率分析

2.5.3 地方债利率分析

2.5.4 政策性银行债利率分析

2.6 高收益债投资分析

2.6.1 高收益债投资特点分析

2.6.2 高收益债投资策略分析

2.6.3 高收益债投资前景分析

2.7 信用债供给与投资策略分析

2.7.1 信用债供给影响因素分析

(1)供给约束层面因素分析

(2)需求约束层面因素分析

2.7.2 信用债净供给结构分析

2.7.3 信用债存量结构分析

2.7.4 信用债供给趋势预测

2.7.5 信用债投资策略分析

第三章债券行业产品分析与创新设计3.1 政府债券产品设计分析

3.1.1 产品期限设计分析

3.1.2 产品利率设计分析

3.1.3 产品风险控制分析

3.1.4 产品设计创新分析

3.2 中央银行债产品设计分析

3.2.1 产品市场规模分析

3.2.2 产品期限设计分析

3.2.3 产品利率设计分析

3.2.4 产品风险控制分析

3.2.5 产品设计创新分析

3.3 金融债券产品设计分析

3.3.1 产品市场规模分析

3.3.2 产品期限设计分析

3.3.3 产品利率设计分析

3.3.4 产品风险控制分析

3.3.5 产品设计创新分析

3.4 企业债券产品设计分析

3.4.1 产品市场规模分析

3.4.2 产品期限设计分析

3.4.3 产品利率设计分析

3.4.4 产品风险控制分析

3.4.5 产品设计创新分析

3.5 短期融 资券产品设计分析

3.5.1 产品市场规模分析

3.5.2 产品期限设计分析

3.5.3 产品利率设计分析

3.5.4 产品风险控制分析

3.5.5 产品设计创新分析

3.6 中期票据产品设计分析

3.6.1 产品市场规模分析

3.6.2 产品期限设计分析

3.6.3 产品利率设计分析

3.6.4 产品风险控制分析

3.6.5 产品设计创新分析

3.7 资产支持证券产品设计分析

3.7.1 产品市场规模分析

3.7.2 产品期限设计分析

3.7.3 产品利率设计分析

3.7.4 产品风险控制分析

3.7.5 产品设计创新分析

3.8 国际机构债产品设计分析

3.8.1 产品市场规模分析

3.8.2 产品期限设计分析

3.8.3 产品利率设计分析

3.8.4 产品风险控制分析

3.8.5 产品设计创新分析

3.9 可转换债券产品设计分析

3.9.1 产品市场规模分析

3.9.2 产品期限设计分析

3.9.3 产品利率设计分析

3.9.4 产品风险控制分析

3.9.5 产品设计创新分析

第四章债券行业重点区域市场分析4.1 北京市债券市场分析

4.1.1 北京市经济发展实力分析

4.1.2 北京市财政平衡能力分析

4.1.3 北京市政府性债务分析

(1)北京市政府债务总量分析

(2)北京市政府债务结构分析

(3)北京市政府举债主体分析

(4)北京市政府债务资金来源分析

(5)北京市政府债务负担分析

(6)北京市政府债务管控分析

4.1.4 北京市政府债券发行规模分析

4.1.5 北京市政府债券发行品种分析

4.2 上海市债券市场分析

4.2.1 上海市经济发展实力分析

4.2.2 上海市财政平衡能力分析

4.2.3 上海市政府性债务分析

(1)上海市政府债务总量分析

(2)上海市政府债务结构分析

(3)上海市政府举债主体分析

(4)上海市政府债务资金来源分析

(5)上海市政府债务负担分析

(6)上海市政府债务管控分析

4.2.4 上海市政府债券发行规模分析

4.2.5 上海市政府债券发行品种分析

4.3 广东省债券市场分析

4.3.1 广东省经济发展实力分析

4.3.2 广东省财政平衡能力分析

4.3.3 广东省政府性债务分析

(1)广东省政府债务总量分析

(2)广东省政府债务结构分析

(3)广东省政府举债主体分析

(4)广东省政府债务资金来源分析

(5)广东省政府债务负担分析

(6)广东省政府债务管控分析

4.3.4 广东省政府债券发行规模分析

4.3.5 广东省政府债券发行品种分析

4.4 浙江省债券市场分析

4.4.1 浙江省经济发展实力分析

4.4.2 浙江省财政平衡能力分析

4.4.3 浙江省政府性债务分析

(1)浙江省政府债务总量分析

(2)浙江省政府债务结构分析

(3)浙江省政府举债主体分析

(4)浙江省政府债务资金来源分析

(5)浙江省政府债务负担分析

(6)浙江省政府债务管控分析

4.4.4 浙江省政府债券发行规模分析

4.4.5 浙江省政府债券发行品种分析

4.5 江苏省债券市场分析

4.5.1 江苏省经济发展实力分析

4.5.2 江苏省财政平衡能力分析

4.5.3 江苏省政府性债务分析

(1)江苏省政府债务总量分析

(2)江苏省政府债务结构分析

(3)江苏省政府举债主体分析

(4)江苏省政府债务资金来源分析

(5)江苏省政府债务负担分析

(6)江苏省政府债务管控分析

4.5.4 江苏省政府债券发行规模分析

4.5.5 江苏省政府债券发行品种分析

第五章债券市场投资机构经营分析5.1 商业银行债券业务经营分析

5.1.1 中国银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.2 工商银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.3 建设银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.4 农业银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.5 招商银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

第六章国外债券行业发展经验借鉴6.1 美国债券市场发展经验借鉴

6.1.1 美国债券市场监管制度分析

6.1.2 美国债券市场发展特征分析

6.1.3 美国债券市场发展规模分析

6.1.4 美国债券市场产品设计分析

(1)私募债产品设计分析

(2)高收益债产品设计分析

(3)市政债产品设计分析

6.1.5 美国债券收益率与违约率分析

6.1.6 美国债券市场建设经验借鉴

6.2 英国债券市场发展经验借鉴

6.2.1 英国债券市场监管制度分析

6.2.2 英国债券市场发展特征分析

6.2.3 英国债券市场发展规模分析

6.2.4 英国债券市场产品设计分析

6.2.5 英国债券收益率与违约率分析

6.2.6 英国债券市场建设经验借鉴

6.3 韩国债券市场发展经验借鉴

6.3.1 韩国债券市场监管制度分析

6.3.2 韩国债券市场发展特征分析

6.3.3 韩国债券市场发展规模分析

6.3.4 韩国债券市场产品设计分析

6.3.5 韩国债券收益率与违约率分析

6.3.6 韩国债券市场建设经验借鉴

6.4 马来西亚债券市场发展经验借鉴

6.4.1 马来西亚债券市场监管制度分析

6.4.2 马来西亚债券市场发展特征分析

6.4.3 马来西亚债券市场发展规模分析

6.4.4 马来西亚债券市场产品设计分析

6.4.5 马来西亚债券收益率与违约率分析

6.4.6 马来西亚债券市场建设经验借鉴

6.5 泰国债券市场发展经验借鉴

6.5.1 泰国债券市场监管制度分析

6.5.2 泰国债券市场发展特征分析

6.5.3 泰国债券市场发展规模分析

6.5.4 泰国债券市场产品设计分析

6.5.5 泰国债券收益率与违约率分析

6.5.6 泰国债券市场建设经验借鉴

第七章债券行业投资机会与市场前景7.1 债券行业投资机会分析

7.1.1 债券行业投资壁垒分析

7.1.2 债券行业投资风险分析

7.1.3 债券行业投资机会分析

7.2 债券行业发展趋势与前景

7.2.1 债券行业发展趋势预判

7.2.2 债券行业市场前景预测

7.3 债券行业发展建议

7.3.1 从市场机制的角度看

7.3.2 从流动性的角度看

7.3.3 从私募债信息透明度的角度看

7.3.4 从债券托管的集中度看

7.3.5 从存款定价机制改革的角度看

部分图表目录:图表1:2022年中债综合指数净价指数走势

图表2:2022年中债收益率曲线变化(份)

图表3:2022年中债收益率曲线变化(6-1份)

图表4:2015年以来shibor变化趋势(单位:%)

图表5:2017-2022年地方融资平台贷款余额

图表6:2017-2022年主要行业贷款利率

图表7:2017-2022年理财产品收益率

图表8:2017-2022年理财产品余额和非标占比

图表9:2022年14家上市银行投资项下的非标业务规模

图表10:2017-2022年中小银行对同业资金的依赖程度

图表11:2022年上市银行同业和投资项下的非标资产规模

图表12:2022年银行同业杠杆率

图表13:2022年市场短期利率走势

图表14:2017-2022年国债利率走势

图表15:银行间固定利率国债的收益率曲线

图表16:信用债的利率走势图

图表17:宏观经济指标

图表18:信用债供给决定框架

图表19:信用债净供给结构

图表20:各类融资占比

图表21:中长期信用债/中长期贷 款

图表22:信用债存量结构

图表23:中长期信贷与票据融资利率

图表24:融资条件的变化

图表25:aaa短融相对供给与利差

图表26:5年aaa中票和利率

图表27:城头债发行量与利差

更多图表见正文……

2.1.3 债券市场托管规模分析

2.1.4 债券市场交投活跃度分析

2.1.5 债券市场交易结构分析

2.2 债券市场收益率分析

2.2.1 债券市场收益率走势特征

2.2.2 债券市场收益率走势分析

2.2.3 债券市场收益率走势预测

2.3 债券市场发行成本与投资需求

2.3.1 债券市场发行成本分析

2.3.2 债券市场投资需求分析

2.4 债券市场替代品分析

2.4.1 银行非标资产业务规模分析

2.4.2 银行投资非标资产渠道分析

2.4.3 银行非标资产业务风险分析

2.4.4 非标资产业务对债券的影响

2.5 债券市场利率债供给分析

2.5.1 央票利率分析

2.5.2 国债利率分析

2.5.3 地方债利率分析

2.5.4 政策性银行债利率分析

2.6 高收益债投资分析

2.6.1 高收益债投资特点分析

2.6.2 高收益债投资策略分析

2.6.3 高收益债投资前景分析

2.7 信用债供给与投资策略分析

2.7.1 信用债供给影响因素分析

(1)供给约束层面因素分析

(2)需求约束层面因素分析

2.7.2 信用债净供给结构分析

2.7.3 信用债存量结构分析

2.7.4 信用债供给趋势预测

2.7.5 信用债投资策略分析

第三章债券行业产品分析与创新设计3.1 政府债券产品设计分析

3.1.1 产品期限设计分析

3.1.2 产品利率设计分析

3.1.3 产品风险控制分析

3.1.4 产品设计创新分析

3.2 中央银行债产品设计分析

3.2.1 产品市场规模分析

3.2.2 产品期限设计分析

3.2.3 产品利率设计分析

3.2.4 产品风险控制分析

3.2.5 产品设计创新分析

3.3 金融债券产品设计分析

3.3.1 产品市场规模分析

3.3.2 产品期限设计分析

3.3.3 产品利率设计分析

3.3.4 产品风险控制分析

3.3.5 产品设计创新分析

3.4 企业债券产品设计分析

3.4.1 产品市场规模分析

3.4.2 产品期限设计分析

3.4.3 产品利率设计分析

3.4.4 产品风险控制分析

3.4.5 产品设计创新分析

3.5 短期融 资券产品设计分析

3.5.1 产品市场规模分析

3.5.2 产品期限设计分析

3.5.3 产品利率设计分析

3.5.4 产品风险控制分析

3.5.5 产品设计创新分析

3.6 中期票据产品设计分析

3.6.1 产品市场规模分析

3.6.2 产品期限设计分析

3.6.3 产品利率设计分析

3.6.4 产品风险控制分析

3.6.5 产品设计创新分析

3.7 资产支持证券产品设计分析

3.7.1 产品市场规模分析

3.7.2 产品期限设计分析

3.7.3 产品利率设计分析

3.7.4 产品风险控制分析

3.7.5 产品设计创新分析

3.8 国际机构债产品设计分析

3.8.1 产品市场规模分析

3.8.2 产品期限设计分析

3.8.3 产品利率设计分析

3.8.4 产品风险控制分析

3.8.5 产品设计创新分析

3.9 可转换债券产品设计分析

3.9.1 产品市场规模分析

3.9.2 产品期限设计分析

3.9.3 产品利率设计分析

3.9.4 产品风险控制分析

3.9.5 产品设计创新分析

第四章债券行业重点区域市场分析4.1 北京市债券市场分析

4.1.1 北京市经济发展实力分析

4.1.2 北京市财政平衡能力分析

4.1.3 北京市政府性债务分析

(1)北京市政府债务总量分析

(2)北京市政府债务结构分析

(3)北京市政府举债主体分析

(4)北京市政府债务资金来源分析

(5)北京市政府债务负担分析

(6)北京市政府债务管控分析

4.1.4 北京市政府债券发行规模分析

4.1.5 北京市政府债券发行品种分析

4.2 上海市债券市场分析

4.2.1 上海市经济发展实力分析

4.2.2 上海市财政平衡能力分析

4.2.3 上海市政府性债务分析

(1)上海市政府债务总量分析

(2)上海市政府债务结构分析

(3)上海市政府举债主体分析

(4)上海市政府债务资金来源分析

(5)上海市政府债务负担分析

(6)上海市政府债务管控分析

4.2.4 上海市政府债券发行规模分析

4.2.5 上海市政府债券发行品种分析

4.3 广东省债券市场分析

4.3.1 广东省经济发展实力分析

4.3.2 广东省财政平衡能力分析

4.3.3 广东省政府性债务分析

(1)广东省政府债务总量分析

(2)广东省政府债务结构分析

(3)广东省政府举债主体分析

(4)广东省政府债务资金来源分析

(5)广东省政府债务负担分析

(6)广东省政府债务管控分析

4.3.4 广东省政府债券发行规模分析

4.3.5 广东省政府债券发行品种分析

4.4 浙江省债券市场分析

4.4.1 浙江省经济发展实力分析

4.4.2 浙江省财政平衡能力分析

4.4.3 浙江省政府性债务分析

(1)浙江省政府债务总量分析

(2)浙江省政府债务结构分析

(3)浙江省政府举债主体分析

(4)浙江省政府债务资金来源分析

(5)浙江省政府债务负担分析

(6)浙江省政府债务管控分析

4.4.4 浙江省政府债券发行规模分析

4.4.5 浙江省政府债券发行品种分析

4.5 江苏省债券市场分析

4.5.1 江苏省经济发展实力分析

4.5.2 江苏省财政平衡能力分析

4.5.3 江苏省政府性债务分析

(1)江苏省政府债务总量分析

(2)江苏省政府债务结构分析

(3)江苏省政府举债主体分析

(4)江苏省政府债务资金来源分析

(5)江苏省政府债务负担分析

(6)江苏省政府债务管控分析

4.5.4 江苏省政府债券发行规模分析

4.5.5 江苏省政府债券发行品种分析

第五章债券市场投资机构经营分析5.1 商业银行债券业务经营分析

5.1.1 中国银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.2 工商银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.3 建设银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.4 农业银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

5.1.5 招商银行债券业务经营分析

(1)债券业务交易规模分析

(2)债券业务经营业绩分析

(3)债券业务经营创新分析

(4)债券业务营销推广分析

(5)代表性债券产品分析

第六章国外债券行业发展经验借鉴6.1 美国债券市场发展经验借鉴

6.1.1 美国债券市场监管制度分析

6.1.2 美国债券市场发展特征分析

6.1.3 美国债券市场发展规模分析

6.1.4 美国债券市场产品设计分析

(1)私募债产品设计分析

(2)高收益债产品设计分析

(3)市政债产品设计分析

6.1.5 美国债券收益率与违约率分析

6.1.6 美国债券市场建设经验借鉴

6.2 英国债券市场发展经验借鉴

6.2.1 英国债券市场监管制度分析

6.2.2 英国债券市场发展特征分析

6.2.3 英国债券市场发展规模分析

6.2.4 英国债券市场产品设计分析

6.2.5 英国债券收益率与违约率分析

6.2.6 英国债券市场建设经验借鉴

6.3 韩国债券市场发展经验借鉴

6.3.1 韩国债券市场监管制度分析

6.3.2 韩国债券市场发展特征分析

6.3.3 韩国债券市场发展规模分析

6.3.4 韩国债券市场产品设计分析

6.3.5 韩国债券收益率与违约率分析

6.3.6 韩国债券市场建设经验借鉴

6.4 马来西亚债券市场发展经验借鉴

6.4.1 马来西亚债券市场监管制度分析

6.4.2 马来西亚债券市场发展特征分析

6.4.3 马来西亚债券市场发展规模分析

6.4.4 马来西亚债券市场产品设计分析

6.4.5 马来西亚债券收益率与违约率分析

6.4.6 马来西亚债券市场建设经验借鉴

6.5 泰国债券市场发展经验借鉴

6.5.1 泰国债券市场监管制度分析

6.5.2 泰国债券市场发展特征分析

6.5.3 泰国债券市场发展规模分析

6.5.4 泰国债券市场产品设计分析

6.5.5 泰国债券收益率与违约率分析

6.5.6 泰国债券市场建设经验借鉴

第七章债券行业投资机会与市场前景7.1 债券行业投资机会分析

7.1.1 债券行业投资壁垒分析

7.1.2 债券行业投资风险分析

7.1.3 债券行业投资机会分析

7.2 债券行业发展趋势与前景

7.2.1 债券行业发展趋势预判

7.2.2 债券行业市场前景预测

7.3 债券行业发展建议

7.3.1 从市场机制的角度看

7.3.2 从流动性的角度看

7.3.3 从私募债信息透明度的角度看

7.3.4 从债券托管的集中度看

7.3.5 从存款定价机制改革的角度看

部分图表目录:图表1:2022年中债综合指数净价指数走势

图表2:2022年中债收益率曲线变化(份)

图表3:2022年中债收益率曲线变化(6-1份)

图表4:2015年以来shibor变化趋势(单位:%)

图表5:2017-2022年地方融资平台贷款余额

图表6:2017-2022年主要行业贷款利率

图表7:2017-2022年理财产品收益率

图表8:2017-2022年理财产品余额和非标占比

图表9:2022年14家上市银行投资项下的非标业务规模

图表10:2017-2022年中小银行对同业资金的依赖程度

图表11:2022年上市银行同业和投资项下的非标资产规模

图表12:2022年银行同业杠杆率

图表13:2022年市场短期利率走势

图表14:2017-2022年国债利率走势

图表15:银行间固定利率国债的收益率曲线

图表16:信用债的利率走势图

图表17:宏观经济指标

图表18:信用债供给决定框架

图表19:信用债净供给结构

图表20:各类融资占比

图表21:中长期信用债/中长期贷 款

图表22:信用债存量结构

图表23:中长期信贷与票据融资利率

图表24:融资条件的变化

图表25:aaa短融相对供给与利差

图表26:5年aaa中票和利率

图表27:城头债发行量与利差

更多图表见正文……

微信客服

专业客服全面为您提供专业周到的服务,及时解决您的需求!

关于产业研究报告网

-

产业研究报告网是由北京智研科信咨询有限公司开通运营的一家大型行业研究咨询网站,主要致力于为各行业提供最全最新的深度研究报告,提供客观、理性、简便的决策参考,提供降低投资风险,提高投资收益的有效工具,也是一个帮助咨询行业人员交流成果、交流报告、交流观点、交流经验的平台。依托于各行业协会、政府机构独特的资源优势,致力于发展中国机械电子、电力家电、能源矿产、钢铁冶金、服装纺织、食品烟酒、医药保健、石油化工、建筑房产、建材家具、轻工纸业、出版传媒、交通物流、IT通讯、零售服务等行业信息咨询、市场研究的专业服务机构。

品质保障

品质保障

产业研究报告网成立于2008年,具有15年产业咨询经验。

客户好评

客户好评

产业研究报告网目前累计服务客户上万家,客户覆盖全球,得到客户一致好评。

精益求精

精益求精

产业研究报告网精益求精的完善研究方法,用专业和科学的研究模型和调研方法,不断追求数据和观点的客观准确。

引用广泛

引用广泛

产业研究报告网观点和数据被媒体、机构、券商广泛引用和转载,具有广泛的品牌知名度。

购买流程

-

选择报告

选择报告- ① 按行业浏览

- ② 按名称或内容关键字查询

-

订购方式

订购方式- ① 电话购买

- 拔打中国产业研究报告网客服电话:

400-700-9383 010-80993936 - ② 在线订购

- 点击“在线订购”进行报告订购,我们的客服人员将在24小时内与您取得联系;

- ③ 邮件订购

- 发送邮件到sales@chyxx.com,我们的客服人员及时与您取得联系;

-

签订协议

签订协议- 您可以从网上下载“报告订购协议”或我们传真或者邮寄报告订购协议给您;

-

付款方式

付款方式- 通过银行转账、网上银行、邮局汇款的形式支付报告购买款,我们见到汇款底单或转账底单后,1-3个工作日内;

-

汇款信息

汇款信息- 开户行:中国工商银行北京分行西潞园分理处

- 帐户名:北京智研科信咨询有限公司

- 帐 号:02000 26509 20009 4268

典型客户