2014-2019年中国BOSS系统行业市场分析与投资战略咨询报告

- 【报告名称】2014-2019年中国BOSS系统行业市场分析与投资战略咨询报告

- 【关 键 字】BOSS系统 BOSS系统市场分析

- 【出版日期】2014-3

- 【交付方式】Email电子版/特快专递

- 【价 格】纸介版:9800元 电子版:9800元 纸介+电子:10000元

- 【订购电话】400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 2014-2019年中国BOSS系统行业市场分析与投资战略咨询报告.doc2014-2019年中国BOSS系统行业市场分析与投资战略咨询报告.pdf下载订购协议

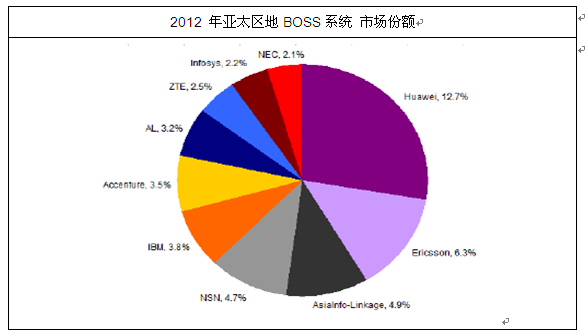

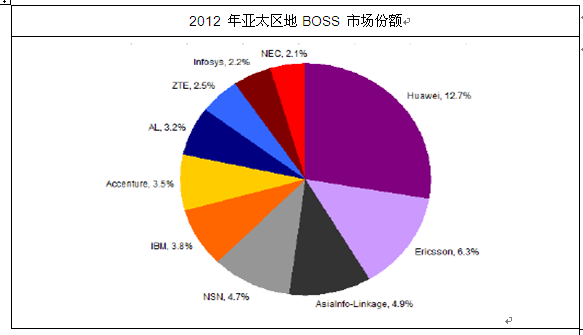

从全球来看,根据Gartner的数据,主流BSS系统供应商包括Amdocs、埃森哲、华为、爱立信、IBM及亚信联创等,其中在亚太地区华为占据约12.7%的市场份额、亚信联创约占4.9%的市场份额。

资料来源:智研数据研究中心整理

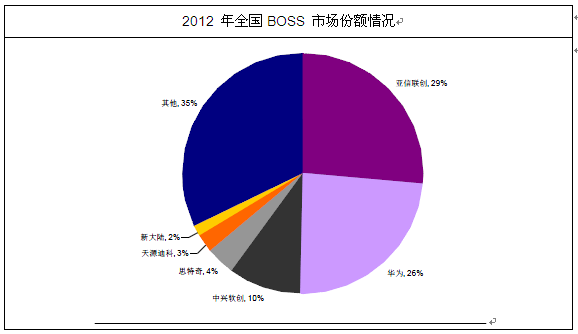

目前国内主要的BSS系统供应商包括:亚信联创、中兴软创、天源迪科、华为、神州数码思特奇、东软集团等。其中华为、亚信联创占据市场份额最大,其客户涵盖了中国移动、中国联通和中国电信。天源迪科在行业中处于第二集团领跑者地位,公司是全国第一家提供在线计费系统(OCS)的厂商,在中国电信的排名第三,在中国联通排名第二,但尚未进入中国移动市场。

资料来源:智研数据研究中心整理

中国产业研究报告网发布的《2014-2019年中国BOSS系统市场现状分析及投资前景研究报告》对我国BOSS系统的市场环境、生产经营、产品市场、品牌竞争、产品进出口、行业投资环境以及可持续发展等问题进行了详实系统地分析和预测。并在此基础上,对行业发展趋势做出了定性与定量相结合的分析预测。为企业制定发展战略、进行投资决策和企业经营管理提供权威、充分、可靠的决策依据。

本研究咨询报告由北京智研咨询有限公司领衔撰写,在大量周密的市场调研基础上,主要依据了国家统计局、国家商务部、国家海关总署、国家发改委、国务院发展研究中心、中国人民银行、中国上市公司资讯、中国行业研究网、国内外相关刊物的基础信息以及BOSS系统专业研究单位等公布和提供的大量资料,结合深入的市场调查资料,立足于当前世界金融危机整体发展局势,对我国BOSS系统行业的生产发展状况、市场情况、消费变化、重点企业以及市场发展机会进行了详细的分析,并对BOSS系统行业市场品牌及市场销售渠道等着重进行了调查和研究。

第一章 2012-2013年全球电信市场发展现状分析 1

第一节 2012-2013年世界电信业发展综述 1

一、世界电信业发展特点 1

二、全球无线市场发展分析 9

三、全球电信市场发展预测分析 10

第二节 2012-2013年国际运营商发展分析 20

一、日韩移动运营商3G发展分析 20

二、英国电信业务发展分析 23

英国电信与媒体监管机构Ofcom发布了第十次年度通信市场报告。这份报告对英国2012年的通信市场发展状况进行了总结。报告共分为六个部分:市场总览、电视与视听节目、广播与音频节目、互联网与基于互联网的内容、电信与网络、邮政。多年实践表明,我国通信市场发展方向与西方发达国家总体一致。因此,分析英国通信市场发展状况,对我国政府监管、企业发展及消费者消费选择均有一定的借鉴意义。

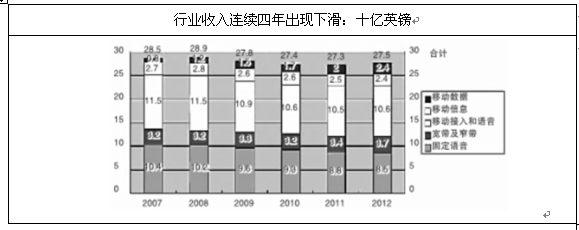

行业收入连续四年出现下滑

资料来源:英国电信

英国的通信市场包括电信、电视、广播、邮政等行业。2012年,英国通信市场总收入仍然保持下滑的趋势,全年收入595亿英镑,较上年下降1亿英镑。电信业收入下降更为突出,2012年,英国电信行业总收入为388亿英镑,总收入下降7亿英镑,其中,固定宽带零售收入增长了3亿英镑、移动语音及数据业务零售收入增长2亿英镑、企业数据业务收入增长不到1亿英镑;但是,以上增长被固定电话和固定接入零售收入以及批发业务收入等的下降额所抵消。

2012年,英国电信业零售总收入一改连续三年的下跌趋势,实现了2亿英镑的增长。英国电信业零售收入有增长的部分主要来自固定互联网收入(主要是固定宽带收入,还包括总量不大的窄带互联网收入)和移动数据收入,这两部分分别增长了8.3%和16.8%,至85亿英镑和24亿英镑。2012年,英国使用手机上网的人数增长迅速,固定宽带用户及超高速宽带用户也增长迅速。

从上图可以看出,在电信业零售收入中,传统固话业务保持持续下降的势头,移动接入和语音收入相对稳定,宽、窄带及移动数据业务收入则保持持续上升的势头。

资料来源:智研数据研究中心整理

需要注意的是,英国家庭平均电信支出在连续四年下降后首次实现增长,2012年英国家庭平均电信支出增长了1.31英镑。英国固定电话业务呈继续缓慢下降的趋势,而活跃移动电话用户数则继续保持增长。

数据业务成为电信收入增长的重要源泉

2012年英国电信业也并非全是悲观的一面,与传统固定及移动语音业务收入的逐年下跌相对应的是数据业务收入的持续增长。

2012年,英国固定互联网收入为37亿英镑,增长8.3%。其中,宽带零售收入增3亿英镑,达到37亿英镑,而窄带网收入仍不足1亿英镑。固定互联网收入的增长源于固定宽带用户数的增长和每线用户平均收入的增长,2012年,扣除物价因素,英国家庭宽带用户平均价格上涨1.1%,部分原因是超高速宽带用户的增长。

移动数据业务方面,2012年,英国移动宽带用户首次下降,减少10万用户,移动宽带用户包括无线上网卡、移动WiFi及内置于平板电脑的SIM卡用户,不包括可用于语音通话的SIM卡用户,如手机用户。移动宽带用户的下降可能基于两个原因:一是越来越多的用户使用移动电话上网;二是越来越多的可接入WiFi使用户觉得没必要使用移动宽带。调查显示,2013年第一季度,49%的英国成人使用移动电话上网,同比大增10%。

2012年,英国活跃移动用户(含移动宽带用户)数增长110万,达到8270万。虽然数量继续保持增长,但市场已趋于饱和。调查显示,2013年第一季度,92%的英国人已拥有移动电话,而到2012年年底,英国平均每人拥有的移动号码数已达1.3个。

ADSL是英国最主要的固定宽带接入方式。截至2012年年底,几乎全部(99.9%)英国家庭可通过ADSL接入英国电信交换中心。另外,英国三网融合推进进度较快。

在移动互联网方面,Ofcom预计,到2013年6月,全英国99.6%的地方拥有至少一家运营商的2G网络,99.1%的地方拥有至少一家运营商的3G网络,3G覆盖最差的苏格兰到2013年6月其3G覆盖也达96.6%。

调查显示,至2013年第一季度,拥有互联网接入的家庭与2012年一季度持平(80%),但接入方式继续发生改变。受智能电话市场增长的驱动,近半数(49%)受调查者称其使用移动电话接入互联网。几乎所有使用手机入网的成年人同时也通过固定线路接入互联网,仅4%的英国成年人称其家庭仅通过智能电话接入互联网。有5%的家庭称通过无线上网卡或内置上网设备接入移动互联网,上一年这一数据是13%。

英国家庭宽带接入比例保持稳定,2013年第一季度,接入宽带的家庭比例为75%,这一数据仅包括固定和移动宽带接入,不包括通过移动电话接入的连接。英国家庭拥有固定和移动电话的比例也保持稳定,分别为84%和94%,15%的家庭仅拥有移动电话。到2013年第一季度,个人移动电话拥有率为92%。

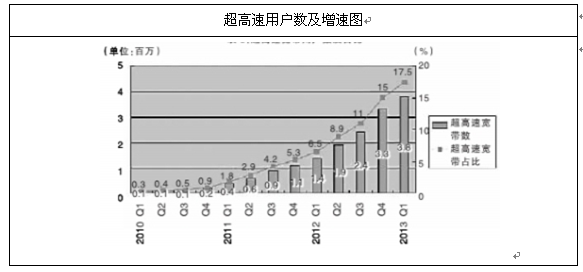

过去一年,在英国电信业发展过程中,超高速宽带值得重点关注。超高速宽带指标称速率达30Mbit/s或更高的宽带连接。到2013年3月底,共有380万非企业超高速宽带连接(英国居民及中小企业使用),是一年前140万的2.5倍多。在此期间,非企业超高速宽带占比提高了近两倍,达17.5%(见表3)。

超高速宽带用户数及占比的快速提升,是英国2012年数据业务收入增长的重要原因。调查显示,52%的受调查用户选择超高速宽带后支出增加。其中,14%的受调查者称支出大幅度增加,38%的受调查者称有小幅度增加。

从2012年第一季度至2013年3月,英国超高速宽带连接数的增长主要来源于维珍传媒所开展的“网速倍增”活动。维珍传媒数据显示,至2013年3月底,该公司拥有250万超高速宽带连接数,而一年前仅为84.36万。此外,TalkTalk、英国电信等运营商也实现了超高速宽带连接数的净增长,不过其增长数与维珍传媒相比较小。

传统语音业务收入持续下降

资料来源:智研数据研究中心整理

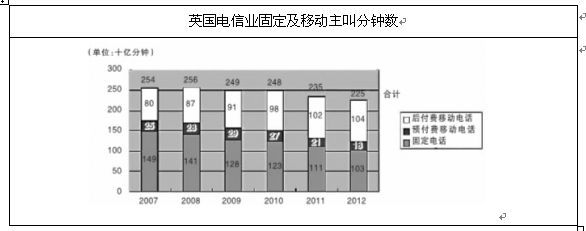

英国电信市场固定及移动语音业务与数据业务表现出相反的发展趋势。2012年,英国移动、固定语音通话时长双双下降,虽然移动语音业务收入有所增长,但其增长原因并非来源于本身,而是因将打包数据业务收入归于语音业务所致。移动及固定数据业务收入则实现较大幅度的增长。在数据业务的支撑下,英国电信业收入避免了大幅度的下跌。

2012年,英国固定电话主叫分钟数下降7.7%,至1030亿分钟,固定电话主叫分钟数自2007年以来持续下降,2012年减少了80亿分钟。与此同时,移动电话主叫分钟数也于2012年首次下降。其原因在于,在智能手机及3G、4G网络的普及过程中,传统语音通话业务正受到即时通信工具等的严重冲击(见表2)。

在收入方面,自2007年以来,英国固定语音业务收入持续下跌。2012年,英国固定语音收入为85亿英镑,下降3.4%,其中,月租费收入为53亿英镑,上涨2.7%,占固定话音收入的62.1%。固定语音收入下降最大部分来源于呼叫移动电话号码收入的下降,一方面因为费率的下跌及呼叫总量的下降,另一方面是因为月租费中的打包销售(月租中包含一定量的语音通话时长)。

通过进一步分析发现,英国2012年固定语音业务收入的下降源于用户数量及语音通话量的持续大幅度下降。2007年至2012年,英国固定电话通话总量从1495亿分钟下降至1025亿分钟,年均下降6.3%。

2012年,英国固定电话用户总数减少10万,其中,企业用户数减少60万,住宅电话用户数增长50万。

在移动市场方面,2012年,英国移动语音收入为106亿英镑,增长0.5%,一改过去5年下跌的趋势。移动语音收入增长很可能得益于移动用户数的增长以及预付费资费用户转用后付费资费。固定费用(指接入及打包费用)被纳入移动语音业务收入,其中,打包费用通常包括一定量的语音通话、短信及数据服务。2012年英国移动语音通话量连续第二年下降,且固定费用占移动语音收入的主要部分,占总收入的66%。移动数据服务被包含在语音通话包内可能是移动语音收入增长最重要的原因。

在通话量上,继2011年移动语音通话量首次下降后,2012年英国移动语音业务通话量再次下降,至1220亿分钟,降幅为1%。其中,国际通话量上涨7%,达20亿分钟,其原因是移动运营商间的竞争致价格下跌,竞争因素也包括Skype等,2012年国际通话收入不到移动语音业务总收入的0.5%,显示出价格的下降。

短信方面,英国移动短信发送量于2011年第四季度达到顶峰,2012年逐季下降,第四季度有小幅增长则是因为圣诞因素。短信发送量的下降是因为替代手段的使用,如即时通信、其他OTT应用等。尽管如此,按年度来看,2012年移动短信发送总量仍有小幅增长。

资料来源:智研数据研究中心整理

移动用户数方面,2012年英国移动用户数继续保持增长态势,但有所放缓。近半增长来源于企业移动用户,Ofcom研究数据显示,2012年第一季度到2013年第一季度,英国成人移动电话拥有率并无改变,为92%,这表明,英国移动用户的增长是现有用户新增号码或其雇主为其发放新的移动设备。

4G商用为更快速的移动服务铺平了道路

2012年,英国启动了4G商用。由Orange和T-Mobile两家英国公司合并而成的移动运营商EE去年10月30日启动4G服务,其他移动网络运营商沃达丰、O2今年下半年也相继跟进。

2013年6月,EE引述报告称,其4G平均下载速率达19.4Mbit/s,一般来说,4G网络的下载速率可达其在3G状态下的6倍。

英国官方对4G的发展给予大力支持。对4G的发展来说,特定频段的频谱对4G服务至关重要。2013年第一季度,英国电信监管机构Ofcom拍卖了800MHz和2.5GHz频段250MHz频谱,EE、Niche Spectrum Ventures、O2、3和沃达丰等五家运营商成功获得频谱。EE继续使用其现有1800MHz频谱发展4G业务;O2则获得带有覆盖义务的频谱,即O2必须于2017年年底前提供英国人口室内不低于98%的4G覆盖,相当于室外99%的覆盖,另外,O2须提供英国英格兰、北爱尔兰、苏格兰和威尔士人口95%的4G覆盖。

截至2013年3月,EE称其42%的后付费用户启用了4G智能手机(但只有少部分用户启用了4G服务)。一个月后,EE称其目标是到2013年年底,发展100万4G用户。到2013年5月底,EE有超过50万的4G用户,占其总用户的2%及英国总移动用户数的0.5%。

在英国,已知晓4G服务的消费者数量已经很高,据Ofcom2013年4月的一份调查,79%拥有手机并用手机上网的成年人称他们已了解4G服务,8%的人则称他们已是EE的4G用户,12%的人称他们拟在未来12个月内开始使用4G服务。调查还发现,30%的智能手机用户称将在合约到期后升级至4G,之所以要等到合约到期,是为了避免支付合约提前终止费用。在使用意愿方面,表示“很强”的占14%,“一般”的占16%。

一份YouGov的调查显示,移动宽带用户比普通移动用户对4G更感兴趣,这也很正常,移动宽带用户仅使用数据服务,网速的提升将使其受益最大。42%的移动宽带用户称他们“多少有些”或“非常”有意以现有价格升级至4G,仅有26%的移动宽带用户称对4G不感兴趣。

对于意欲升级至4G的原因,最通常的说法是速度。据YouGov的调查,智能手机用户中,73%的用户称他们希望升级至4G的原因是有更快的下载速度;59%的用户称是因为4G能提供更快的流媒体服务。另一个原因是4G数据服务的可靠性,60%的用户称希望享受“更好的数据覆盖”;58%的人称他们希望拥有更可靠的数据连接。

EE报告称,其4G用户与其3G用户相比,使用的服务组合不同,4G用户明显比3G用户更多使用视频上下载和流媒体服务,2013年3月,上述服务占其数据服务总量的1/4强。虽然需要更大的带宽,但网络浏览及邮件服务仍是其数据消费的主要部分,达36%。而按时间消费来看,比例会更高。音乐及APP(15%)和社交媒体(12%)为数据使用的第三及第四大活动。EE报告称,YouTube占其4G服务数据量的1/8强,Facebook及iTunes分别占其4G服务数据量的10%和7%。

在2013年2月的一次会议上,EE CEO奥拉夫•斯瓦提称,EE 4G用户月均流量为1.4G,这比YouGov今年5月的一份调查数据要高得多。1/3的YouGov受调查者为EE 4G用户,其他的则为各运营商3G用户。YouGov调查发现,29%的4G受调查者称每月数据流量消费超过1G,47%的称其数据量不到500M。这表明,更快的移动数据网络可以带来更高的平均数据流量消费。在Ofcom今年4月的一项调查中,44%的智能手机用户称如果网络更快,他们会更多地使用手机。

从事账单监测及资费分析的公司BillMonitor的数据显示,2013年1月,中档位用户数据流量消费比2012年2月增加63%,相当于年增长70%。移动数据流量消费增幅最大的来自于最低端的消费者,居于平均消费水平1/4流量档的消费者数据流量消费增长94%,相当于年增长106%。低端消费者数据流量消费猛增的主要原因可能是新的用户群体使用智能手机。

YouGov的调查也显示,不愿升级至4G的主要原因在于资费,46%的受调查者称数据费用是不升级至4G的原因,其他原因还包括:手机终端费用(37%)、对更高网速不感兴趣(29%)。

三、亚洲电信运营商发展分析 29

四、肯尼亚移动运营移动转账业务分析 30

五、南非运营商发展分析 31

第三节 金融危机影响对全球电信行业的影响 31

一、终端商和设备商遭受的冲击 31

二、运营商受到的波及与应对 32

三、金融危机对全球电信业的影响 33

四、研究分析机构看经济危机中的全球电信业 34

第四节 2009-2017年全球移动运营发展预测分析 35

一、全球电信行业发展趋势 35

二、全球彩铃业务发展预测 37

三、全球无线娱乐市场发展预测 38

四、2013年全球4G用户预测 38

五、2013年全球手机短信销售额预测 43

六、2017年美国无线数据营收预测 44

第二章 2012-2013年中国电信市场发展形势分析 45

第一节 2012-2013年中国电信业发展分析 45

一、电信业竞争模式亟待转轨 45

二、电信运营商重组须重服务 49

三、电信运营商IPTV业务发展新思 50

四、重组后中国电信市场格局分析 51

五、电信重组有利发展无线增值业务 52

六、电信重组后增值业务优质资源分析 52

第二节 2012-2013年移动运营市场发展情况分析 54

一、电信重组对移动增值业务的影响 54

二、中国移动扩大领先优势 55

第三节 2012-2013年中国移动增值市场发展及运营策略分析 56

一、2010-2013年移动增值市场规模及用户规模 56

二、中国移动运营策略分析 58

三、中国联通运营策略分析 62

四、2013年移动增值业务发展趋势 63

第四节 2014-2019年中国电信业发展趋势分析 64

一、移动、宽带、3G发展趋势 64

二、全业务运营加快融合的步伐 67

三、电信业创新对社会、经济的影响 68

第三章 2012-2013年中国3G行业发展态势分析 70

第一节 2012-2013年中国3G市场分析 70

一、3G牌照发放将引发行业投资热潮 70

二、3G牌照发放引发的行业竞争分析 71

三、3G投资规模分析 71

四、3G手机销售规模 72

第二节 2012-2013年中国3GBOSS系统规划解析 72

一、3G业务支撑系统的建设 72

二、业务运营支撑系统现状 72

三、3G运营支撑系统功能 73

四、3G业务运营支撑系统建设原则 74

五、3G业务运营支撑系统规划方案 74

六、3G业务与运营支撑系统 76

七、2013年3G建设对产业链的影响 78

第三节 2013年中国3G行业发展走势分析 79

一、2013年中国3G发展新阶段探讨 79

二、2013年中国3G建设发展走势 80

三、2013年中国3G部署走势及其影响 81

四、2013年中国3G产业发展政策走势 81

五、未来3G发展方向分析 83

第四节 2012-2013年3G业务运营支撑系统BOSS规划方案 83

一、业务运营支撑系统现状 83

二、3G运营支撑系统功能 84

三、3G业务运营支撑系统的建设原则 85

四、3G业务运营支撑系统规划方案 85

第四章 2012-2013年BOSS系统基本概述 89

第一节 BOSS系统的概念 89

一、OSS(运营支持系统) 89

二、BSS(业务支持系统) 89

三、BOSS(综合业务和运营支撑系统) 89

第二节 2012-2013年BOSS系统的结构 89

一、计费及结算系统 89

二、营业、帐务系统 90

三、客户服务系统 90

四、决策支持系统 90

第三节 2012-2013年BOSS系统的功能 90

一、面向多种业务的功能 90

二、面向一般消费者及大众化IP业务的功能 91

三、面向企业和个人用户的数据业务的功能 91

第四节 NGOSS(下一代运营支持系统)概述 91

一、NGOSS的概念 91

二、NGOSS的提出 92

三、NGOSS的特征 93

四、NGOSS的体系结构 95

五、NGOSS的方法论及与CORBA的映射 98

第五节 OSS/BSS与电信运营商的信息化建设 100

一、竞争格局变化 100

中国电信竞争大格局的形成,市场竞争的日趋激烈,使得电信运营商意识到本身的生存和发展危机,从而更加重视自身的建设和对客户的争夺,这对电信网络的业务能力和服务能力提出了新的要求,由此引发了有一轮的竞争,竞争的焦点从资源的竞争逐渐转向了以软投资的加大为标志的质量竞争。电信运营商们的BOSS系统、客户分析系统和OA系统为核心的软投资的增加,为广大的设备系统集成商们提供了广阔的市场,并且拉开了产业链上下游各个环节之间的或合作或竞争的帷幕。

在BOSS系统的应用之前,我国各大网络运营商都已拥有了属于自己的内部的运营支撑系统,但由于其系统大多是根据某一特定需求进行开发的,所以各系统之间的接口不一,无法对数据信息进行统一处理。这种运营方式比较落后,所采用的传统的运营支撑系统在运行工作时多以相应运营商业务为核心,也就是说,传统的运营支撑系统的管理具有局限性,只能对与之相应的运营商业务进行管理,且对业务和网络有着极强的依赖性,严重欠缺对全国数据的统一和支持。

近年来,随着科技的发展,国内各大运营商开始着力于BOSS系统的建设。首先,中国移动制定出关于BOSS系统的建设和技术规范,对国内各省市、各区域BOSS系统的建设加以规范并作出指导,随后各省市网络运营商纷纷跟进,开始重视并着手BOSS系统的投资建设。截止目前,我国BOSS系统的建设工作仍在持续进行,但从总体趋势上看,国内BOSS系统的建设仍处于初级阶段,所能完成的工作也仅仅只有将不同业务进行纵向整合,并在筹备中等待向下一阶段的横向整合进发。

经过十几年的发展,电信BSS行业已经形成了相对稳定的竞争格局。由于其他软件厂商要切入电信应用软件市场首先要通过电信运营商入围测试,对于没有深厚技术实力和长期行业积累的公司,较难跨过这一门槛。行业现有的供应商的市场份额相对稳定,行业进入“深耕”阶段,行业中既有的几家参与者将分享未来行业增长。

从供应商议价能力来看,虽然电信BSS的客户也是面对的三大运营商,运营商拥有相对强势的议价权。但是我们认为软件行业与设备行业有着本质区别:即,设备行业一般提供的是标准化产品,产品间差异不大,且可以通过规模效应降低成本,因此运营商压价后供应商仍有应对方法,而软件行业的高度定制化特性使得产品间差异较大,其80%以上的成本都是人力,难以通过规模效应压低成本,同时当运营商选用一家供应商为其搭建支撑网络以后,未来的升级和维护一般也需要该供应商提供,因此运营商对BSS供应商有很强的粘性,这些因素导致支撑网领域毛利率稳定,这从过去几年整个行业保持着45%以上的高毛利率也可以看出来。

从全球来看,根据Gartner的数据,主流BSS系统供应商包括Amdocs、埃森哲、华为、爱立信、IBM及亚信联创等,其中在亚太地区华为占据约12.7%的市场份额、亚信联创约占4.9%的市场份额。

资料来源:智研数据研究中心整理

目前国内主要的BSS系统供应商包括:亚信联创、中兴软创、天源迪科、华为、神州数码思特奇、东软集团等。其中华为、亚信联创占据市场份额最大,其客户涵盖了中国移动、中国联通和中国电信。天源迪科在行业中处于第二集团领跑者地位,公司是全国第一家提供在线计费系统(OCS)的厂商,在中国电信的排名第三,在中国联通排名第二,但尚未进入中国移动市场。

资料来源:智研数据研究中心整理

中国OSS系统,国内的软件厂商占主导地位, 国外的软件巨头市场份额很小,几乎可以忽略不计。 原因之一: 国外的软件维护的成本较高,不具有价格优势。二:国内的市场规模很小,一些大的软件巨头如阿尔卡特朗讯,甲骨文等等根本没有进入中国市场。三:这些通信软件涉及到国家通信安全,特别是专网企业,如中国电网, 南方电网, 铁路,军队等通信安全问题。 国家在这方面限制颇多,所以在这个市场,中国本土企业几乎垄断了整个市场份额。

国内主要的厂商有:亿阳信通,天元网络,神州太岳,大唐软件等等,他们的竞争力排名如下:

|

关键因素

|

权重

|

亿阳信通

|

天元网络

|

神州泰岳

|

大唐软件

|

浪潮乐金

|

直真节点

|

|

竞争能力

|

15%

|

76.9

|

79.8

|

73.3

|

72.3

|

69.0

|

63.5

|

|

运行机制

|

15%

|

79.3

|

78.6

|

69.5

|

69.5

|

66.7

|

61.9

|

|

品牌信誉

|

18%

|

83.5

|

73.5

|

76.5

|

65.5

|

70.3

|

54.6

|

|

市场份额

|

12%

|

85.0

|

74.0

|

65.5

|

61.0

|

70.5

|

55.0

|

|

财务状况

|

20%

|

84.9

|

75.0

|

75.4

|

76.1

|

71.3

|

76.7

|

|

内部运作有效性

|

20%

|

75.6

|

80.2

|

74.2

|

68.2

|

66.9

|

59.8

|

|

合计

|

100%

|

79.8

|

76.5

|

73.0

|

69.2

|

69.1

|

62.5

|

资料来源:智研数据研究中心整理

二、突破口的选择 103

三、突破策略分析 104

第六节 电信运营支撑系统中数据系统体系的改进 106

一、计费系统的数据 106

二、经分系统的数据 106

三、几个方面的问题 107

四、数据体系改进建议 107

第五章 2012-2013年全球BOSS系统发展状况分析 109

第一节 OSS/BSS国际行业规范的历史与现状 109

一、早期发展 109

二、中期发展 109

三、新一代OSS标准 109

第二节 2012-2013年全球无线运营支持系统计费市场概况 110

一、整体市场状况 110

二、潜在的无线计费解决方案市场 111

三、全球无线OSS市场规模与市场份额 117

第三节 2012-2013年美国固定网OSS保障系统市场分析 128

一、市场综述 128

二、竞争分析 129

三、市场促进因素 129

四、市场抑制因素 130

五、OSS市场的发展趋势 131

六、对中国OSS市场的思考 132

第四节 2012-2013年全球OSS行业对中国的启示分析 133

一、OSS市场大势概览 133

二、全球运营商的OSS之痒 134

三、商用OSS提供商的选择观 135

四、对运营商和厂商的启示 136

第六章 2012-2013年中国BOSS系统产业运行环境分析 138

第一节 2012-2013年中国宏观经济环境分析 138

一、中国GDP分析 138

二、消费价格指数分析 140

三、城乡居民收入分析 146

四、社会消费品零售总额 147

五、全社会固定资产投资分析 148

六、进出口总额及增长率分析 151

第二节 2012-2013年中国BOSS系统政策环境分析 154

一、BSS专业委员会作用 154

二、BSS专业委员会主要会员 154

三、工信部通知明确三大运营商3G业务经营范围 154

二、四川移动BOSS系统SYBASE解决方案 155

第三节 2012-2013年中国BOSS系统社会环境分析 161

一、人口规模与年龄结构分析 161

二、学历结构分析 163

三、零售市场情况分析 164

第四节 电子产业振兴规划 165

一、电子信息产业现状及面临的形势 165

二、指导思想、基本原则和目标 166

三、产业调整和振兴的主要任务 167

四、政策主要范围与内容 167

五、政策措施 168

六、规划实施 169

第七章 2012-2013年中国BOSS系统行业发展动态分析 171

第一节 2012-2013年中国BOSS系统行业发展概况 171

一、运营支撑系统的组成 171

二、运营支撑系统是电信业发展的关键 172

三、中国运营支撑系统发展历程 172

四、运营支撑系统助力全业务运营 174

第二节 2012-2013年电信运营支撑系统现状分析 176

一、现有系统的支撑能力 176

二、运营支撑系统的技术体系 177

三、运营支撑系统发展现状分析 178

四、运营支撑系统的现状及问题 178

五、2012-2013年运营支撑系统发展分析 179

第三节 2012-2013年电信运营机制改革对运营支撑系统的影响 182

一、改革开放30年电信运营支撑系统的发展 182

二、电信运营机制改革对运营支撑系统的影响 183

第五节 2012-2013年电信重组后业务支撑面临的挑战 分析 184

一、综合运营与多业务支撑的挑战 184

二、人才的挑战 186

三、开发商的挑战 187

四、业务支撑系统本身的挑战 188

五、下一代运营环境给OSS系统带来的挑战 190

六、3G时代OSS系统发展将面临的挑战 196

第六节 2012-2013年电信重组后的运营支撑系统变局 198

一、电信业务整合方向 198

二、支撑系统建设思路 200

第八章 2012-2013年电信运营商BOSS系统发展现状及投资分析 203

第一节 中国电信 203

一、企业概况 203

二、中国电信OSS解决方案 208

三、2009年中国电信BSS系统更新情况 211

四、2012-2013年项目投资计划 212

第二节 中国移动 212

一、企业概况 212

二、2008年中国移动BOSS建设引入COTS 216

三、中国移动BOSS开始向SOA迈进 219

四、2012-2013年项目投资计划 222

第三节 中国联合网络通信股份有限公司 223

一、企业概况 223

二、企业主要经济指标分析 223

三、企业成长性分析 226

四、企业经营能力分析 226

五、企业盈利能力及偿债能力分析 227

第四节 日本NTTDOCOMO公司 228

一、公司概况 228

二、公司发展战略 229

三、公司业务 229

四、NTTDOCOMO是3G先行者 229

五、2012-2013年项目投资计划 231

第五节 日本KDDI电信公司 231

一、公司概况 231

二、KDDI3G成功要点分析 233

三、KDDI3G经营策略分析 234

四、2012-2013年项目投资计划 235

第六节 KTF 235

一、公司3G用户数量分析 235

二、公司动态 236

三、2009年公司新动态 236

第七节 和记黄埔集团 237

一、公司概况 237

二、公司电讯发展情况 241

三、公司3G业务运营状况分析 241

四、2012-2013年项目投资计划 242

第八节 沃达丰集团 242

一、公司概况 242

二、沃达丰3G增值业务模式 242

三、2008年集团经营状况 246

四、2012-2013年项目投资计划 251

第九章 2012-2013年中国BOSS系统行业竞争格局分析 252

第一节 2012-2013年中国BOSS系统行业竞争结构分析 252

一、行业内现有企业的竞争 252

二、新进入者的威胁 253

三、替代品的威胁 253

四、供应商的讨价还价能力 253

五、购买者的讨价还价能力 253

第二节 2012-2013年中国BOSS系统行业国际竞争力影响因素分析 254

一、生产要素 254

二、需求条件 255

三、相关和支持性产业 256

四、企业的战略、结构和竞争对手 260

第三节 2012-2013年中国行业运行商竞争分析 261

第四节 2012-2013年中国BOSS系统企业竞争策略分析 263

一、坚守核心主业 263

二、构建优质渠道 263

三、整合优质资源 264

四、提升经营能力 264

五、明确品牌形象 264

六、调整市场策略 265

第十章 2012-2013年中国BOSS系统集成商竞争分析 266

第一节 亚信 266

一、企业概况 266

二、竞争优势分析 266

三、2012-2013年经营状况 267

四、2013年公司新动态 272

第二节 朗讯 273

一、企业概况 273

二、竞争优势分析 275

三、2012-2013年经营状况 276

四、2013年发展动态 281

五、2014-2019年发展战略 282

第三节 大唐软件 282

一、企业概况 282

二、竞争优势分析 283

三、经营状况 284

四、2013公司发展战略 284

第四节 华为技术有限公司 285

一、企业基本概况 285

华为技术有限公司是一家生产销售通信设备的民营通信科技公司,总部位于中国广东省深圳市龙岗区坂田华为基地。华为的产品主要涉及通信网络中的交换网络、传输网络、无线及有线固定接入网络和数据通信网络及无线终端产品,为世界各地通信运营商及专业网络拥有者提供硬件设备、软件、服务和解决方案。华为于1987年在中国深圳正式注册成立。现任总裁为任正非,董事长为孙亚芳。

华为的产品和解决方案已经应用于全球150多个国家,服务全球运营商50强中的45家及全球1/3的人口。截止到2012年底,华为已为全球63个国家的

114家运营商,建设了19,000个室内站点;服务了45个国家的78家运营商,完成了超过260个数据中心项目;为全球150多个国家的310个运营商超过

18,000个站点,提供了绿色能源服务。

2013年《财富》世界500强中华为排行全球第315位,与上年相比上升三十六位。

2012年,华为构筑的全球化均衡布局使公司在运营商网络、企业业务和消费者领域,均获得了快速健康的发展,全年实现销售收入人民币220,198百万元,同比增长8.0%。中国市场实现销售收入人民币73,579百万元,同比增长12.2%,运营商网络仍保持了小幅增长,企业和消费者业务开始发力,特别是消费者业务增长超过30%。

欧洲中东非洲片区(EMEA),受益于专业服务的持续拓展,以及西欧、尼日利亚、沙特等地区和国家的基础网络的快速增长,实现销售收入人民币77,414百万元,同比增长6.1% ;亚太地区受益于日本、印尼、泰国、澳大利亚等市场的发展,保持了良好的增长势头,实现销售收入人民币37,359百万元,同比增长7.2% ;在美洲片区,拉美基础网络增长强劲,北美消费者业务持续增长,实现销售收入人民币31,846百万元,同比增长4.3%。未来3~5年,公司销售收入年复合增长率预计为10%左右。

二、企业销售收入及盈利水平分析 286

2012年公司实现销售收入人民币220,198百万元,同比增长8.0%。净利润为人民币15,380百万元,同比增长32.1%。

|

|

2012年

|

2011年

|

2010年

|

|

销售收入

|

220198

|

203929

|

182548

|

|

营业利润

|

19957

|

18582

|

30676

|

|

营业利润率

|

9.1%

|

9.1%

|

16.8%

|

|

净利润

|

15380

|

11647

|

24716

|

资料来源:智研数据研究中心整理

三、企业资产及负债情况分析 286

|

|

2012年

|

2011年

|

2010年

|

|

总资产

|

210006

|

193849

|

178984

|

|

总借款

|

20754

|

20327

|

12959

|

|

所有者权益

|

75024

|

66228

|

69400

|

|

资产负债率

|

64.3%

|

65.8%

|

61.2%

|

资料来源:智研数据研究中心整理

四、企业成本费用情况 286

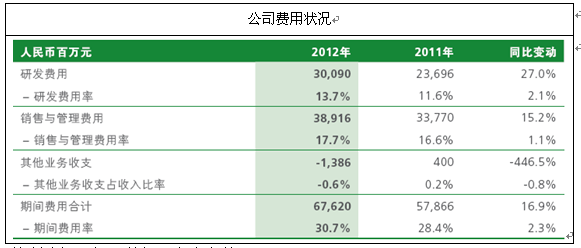

2012年公司加大研发投入,总期间费用率上升2.3个百分点,其中研发费用率上升2.1个百分点,受坏账准备计提增加的影响,销售与管理费用率增加1.1个百分点,其中管理费用率是下降的。其他业务收支占收入比率下降0.8个百分点。

资料来源:智研数据研究中心整理

五、华为BOSS系统解决方案 287

华为BOSS解决方案

1. 定位和发展

华为BOSS系统遵循业界标准的eTOM体系架构,同时充分考虑系统的平滑扩展性。华为BOSS系统包括了客户服务与营销、产品管理与运营、资源和系统管理、合作伙伴管理。系统提供了,营销管理、渠道管理、产品管理、订单管理、SP管理、融合计费等关键的业务功能和产品部件。

华为BOSS系统定位在:以客户为中心,快速支持新产品和新业务开发,面向3G,支持多种业务的融合。

华为BOSS从1999年开始投入至今,经历了5年的发展历史,拥有规划咨询、系统设计、产品开发、实施集成各个领域共500余人的专业队伍。在已有的BOSS版本的基础上,正在逐步形成统一完整的移动BOSS解决方案,并且已经逐步走出了一条产品化、组件化、平台化的道路。华为BOSS已经广泛的在全球应用,产品遍布:湖北移动、河北移动、宁夏移动、也门电信、俄罗斯等主流运营商。

2. 产品功能

数据存储层。提供了统一的数据存储,即可以物理集中也可以逻辑集中;采用统一的数据模型,符合中国移动的三户模型设计思想,保证了数据的一致性和统一性。

业务支撑层。支持话音、数据、内容等多种话单设备和话单格式。提供了多种设备的联机交互;提供了多业务的综合计费帐务处理、多业务的交叉优惠。

业务管理层。提供了统一的产品目录管理、产品生命周期管理;完整的订单流程管理;业务开通提供了和底层设备、数据业务平台的交互;具备了SP管理和SP业务部署的功能。

客户服务层。除了传统的业务受理、缴费管理功能之外,还提供了市场销售管理,包括销售任务管理、销售计划管理、销售绩效管理等。合同管理提供了,合同模版管理、合同档案管理。

业务规则支撑,提供了业务规则全周期的管理;系统服务管理,提供了系统公用的基础组件和服务。

3. 应用案例

湖北移动BOSS解决方案

湖北移动BOSS系统2001年开始实施,余2003年7月正式上线。有营业厅570个,终端2300多个,共有在网用户近800万,日处理缴费业务30余万笔,业务受理2万余笔。

资费灵活、业务快速部署是湖北移动BOSS最大的特点,系统目前支撑套餐近千种。系统很好的支撑了湖北移动各项新业务、新产品的开发、推广和服务,获得用户好评。

河北移动BOSS解决方案

河北移动BOSS系统源于98年的河北省集中化计费系统,后经多次扩容,目前系统支撑在网用户数1100万,系统容量2000万用户。

系统整体设计先进,采用完全面向对象、多进程多线程、模型化参数化、内存数据库等先进的设计理念。

系统连续两年在集团公司组织的系统集成商服务能力评比中获第二;在集团公司近年来举行的BOSS系统测试中,各项性能指标名列前茅。

也门电信BOSS解决方案

系统于2004年初开始建设,估计年底正式上线。系统现支撑用户量60万,系统容量200万。系统底层支撑网络为CDMA网络。

华为BOSS系统为也门电信的移动网络提供了包括计费、结算、帐务、客户服务、客户关怀、客户接触渠道在内的BSS全方位解决方案。系统支持后付费业务和预付费业务,同时还支撑多币种、多费率、多税率的国际化多方结算的功能。

4. 系统特点

面向3G,兼容2G、2.5G。系统话音、数据、内容等多种业务提供有力支撑,提供SP管理和结算、提供数据业务快速开通。

广泛应用、经验丰富。系统大量应用于国内外,成功应用湖北移动、宁夏移动、河北移动,并成熟应用于香港Sunday、孟加拉、也门电信、布隆迪、俄罗斯等海外国家。

提供了多业务的融合计费、融合套餐、交叉优惠,提供了后付费和预付费的融合。充分考虑了BOSS系统和客服、智能网、数据业务平台、核心设备等外部系统的业务流程贯通。

技术领先、架构先进。系统采用了平台化、组件化、分布式的设计,采用基础平台+四层体系架构。既可以独立部署也可分步部署,兼容不同的应用规模。

灵活配置、适应性强。实现了计费要素、计费单元、计费规则的可定制;账单格式可定制;存储方式、存储空间可配置;优惠规则、资费套餐可定制;业务流程可定制、可部署。

关键技术、专利保证。内存话单剔重技术,高性能、高准确率;话单合并技术,多算法、高性能、可恢复;大数据量支撑,分布式、多进程、多线程;公式编译器,编写方便、语法丰富、性能高效。

安全稳定、容灾保证。提供了BOSS数据级和业务级容灾,提供完整的备份方案;提供全流程的稽核,保证计费帐务平衡,发掘收入漏洞。

高度的实时性。提供了实时采集、实时计费、实时帐务、实时监控、实时信用等全流程的实时处理。

第五节 神州数码 289

一、企业概况 289

二、竞争优势分析 290

三、2012-2013年经营状况 292

第六节 山东浪潮齐鲁软件产业股份有限公司 295

一、企业概况 295

二、企业主要经济指标分析 298

三、企业成长性分析 300

四、企业经营能力分析 301

五、企业盈利能力及偿债能力分析 301

第七节 北京思特奇 303

一、企业概况 303

二、竞争优势分析 303

三、思特奇业务支撑网网管系统解决方案 305

四、2012-2013年发展状况 309

第八节 厦门联创微电子股份有限公司 310

一、企业基本概况 310

二、公司竞争优势 310

三、联创移动BOSS系统 311

四、2012-2013年联创XLT506通过科技计划项目验收 313

第九节 IBM 314

一、企业概况 314

二、2011-2013年企业营收情况 325

三、IBM在中国的发展 330

四、公司产品 335

五、IBM口碑营销 336

第十节 CA 338

一、企业概况 338

二、2012-2013年经营情况 340

三、2013年公司动态 345

第十一章 2014-2019年中国BOSS系统发展前景与趋势分析 346

第一节 2014-2019年中国BOSS系统发展前景分析 346

一、OSS/BSS系统渐受青睐 346

二、3G让运营商加大对OSS系统投入 347

三、OSS/BSS将成为下一代网络管理的首选2013年 349

第二节 2014-2019年中国运营支撑系统发展趋势分析 350

一、以科学发展观指导运营支撑系统建设 350

二、在运营管理中将发挥更为关键的作用 350

三、运营支撑系统向集中化方向发展分析 351

四、运营支撑系统向服务化方向发展分析 351

五、运营支撑系统向标准化方向发展分析 351

六、电信运营支撑系统的产业链发展趋势 352

七、运营支撑系统的建设思路 352

第三节 2014-2019年中国全业务转型过程中的OSS建设方向 354

一、电信重组与OSS建设 354

二、OSS的运营模式分析 354

三、新老系统的演变分析 355

四、NOC要按业务导向的模式分步骤改造成SOC 355

五、OSS转型中对原有OSS系统的改造 355

六、统一的多业务融合支撑方案 356

第四节 2014-2019年中国3G和全业务需要端到端的支撑体系 356

一、通信新时代带来新变化 356

二、支撑系统为3G和全业务护航 357

第十二章 2014-2019年中国BOSS系统行业投资机会与风险分析 359

第一节 金融危机给中国企业带来的机遇分析 359

第二节 2014-2019年中国BOSS系统行业投资机会分析 361

一、金融危机下BOSS系统行业发展机遇分析 361

二、BOSS系统投资潜力分析 363

第三节 2014-2019年BOSS系统企业战略规划不确定性风险分析 363

一、市场的不确定性风险 363

二、技术发展的不确定性风险 364

三、执行过程的不确定性风险 364

四、工具方法的局限性风险 365

第十三章 2014-2019年BOSS系统行业发展策略分析 366

第一节 全业务运营支撑系统发展策略思考 366

一、新形势下运营支撑系统面临的挑战 366

二、全业务运营对支撑系统的能力需求 366

三、运营支撑系统发展策略分析 367

四、系统建设方案选择 368

五、全业务运营支撑系统建设需注意的问题 368

第二节 2014-2019年运营支撑系统发展趋势与策略 369

一、新一代运营支撑系统已成企业核心竞争力 369

二、面向客户感知构建新一代网管系统 369

三、科学地建立运维支撑系统 370

四、多业务实行在线计费 370

五、网络融合驱使运营支撑系统融合 371

六、融合计费系统势在必行 371

七、建立IT基础设施管理统一平台 371

八、以成本实现话费详单数据高效存储 372

九、“末稍服务”助推运维智能化 372

十、建立多业务运营模式 372

十一、将服务快速推向市场提升竞争力 373

十二、计费系统减少助推融合计费 373

十三、全业务竞争靠的是IT竞争 374

第三节 2014-2019年运营商运营支撑系统发展转型与策略 374

一、全业务驱动运营商运营支撑系统转型 374

二、运营商多思维破解支撑系统转型难题 375

三、运营支撑系统发展要“需求+规划”双驱动 376

购买流程

-

⒈选择报告

- ① 按行业浏览

- ② 按名称或内容关键字查询

-

⒉订购方式

- ① 电话购买

- 拔打中国产业研究报告网客服电话400-700-9383 010-80993936传真:010-60343813

- ② 在线订购

- 点击“在线订购”进行报告订购,我们的客服人员将在24小时内与您取得联系;

- ③ 邮件订购

- 发送邮件到sales@chyxx.com,我们的客服人员及时与您取得联系;

-

⒊签订协议

- 您可以从网上下载“报告订购协议”或我们传真或者邮寄报告订购协议给您;

-

⒋付款方式

- 通过银行转账、网上银行、邮局汇款的形式支付报告购买款,我们见到汇款底单或转账底单后,1-3个工作日内;

-

⒌汇款信息

- 开户行:中国工商银行北京分行西潞园分理处

- 帐户名:北京智研科信咨询有限公司

- 帐 号:02000 26509 20009 4268

最新研究报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告

- 2017-2022年中国甲酸甲酯行业市场分析与发展战略咨询报告

- 2017-2022年中国焦磷酸钾行业市场分析与发展战略研究报告

- 2017-2022年中国月桂醇硫酸钠行业市场分析与发展方向研究报告

- 2017-2022年中国三乙醇胺行业市场分析与发展趋势预测报告

- 2017-2022年中国沉淀硫酸钡行业市场分析与发展趋势研究报告

- 2017-2022年中国聚合氯化铝行业市场分析与发展前景分析报告

- 2017-2022年中国二氧化氯消毒剂行业市场分析与发展前景预测报告

- 2017-2022年中国十二水硫酸铝钾行业市场分析与发展前景评估报告

- 2017-2022年中国智能生态鱼缸行业市场分析与发展前景研究报告

- 2017-2022年中国无土栽培技术行业市场分析与投资决策咨询报告

- 2017-2022年中国盆栽葡萄行业市场分析与投资决策研究报告

- 2017-2022年中国固体水行业市场分析与投资机遇预测报告

- 2017-2022年中国氨水肥行业市场分析与投资机遇研究报告

- 2017-2022年中国隐形牙套行业市场分析与投资战略咨询报告

- 2017-2022年中国汞合金输送器行业市场分析与投资战略研究报告

- 2017-2022年中国铪合金行业市场分析与投资方向研究报告

- 2017-2022年中国吸音钢行业市场分析与投资趋势预测报告

- 2017-2022年中国磷酸二氢铵行业市场分析与投资趋势研究报告

- 2017-2022年中国造纸消泡剂行业市场分析与投资前景分析报告

- 2017-2022年中国水性润湿剂行业市场分析与投资前景预测报告

- 2017-2022年中国水性涂料助剂行业市场分析与投资前景评估报告

- 2017-2022年中国涂料助剂行业市场分析与投资前景研究报告

- 2017-2022年中国蚂蚁保健品行业市场分析与发展战略咨询报告

- 2017-2022年中国男装专卖行业市场分析与发展战略研究报告

- 2017-2022年中国饰品店行业市场分析与发展方向研究报告

- 2017-2022年中国红曲黄酒行业市场分析与发展趋势预测报告

- 2017-2022年中国陶瓷墨水行业市场分析与发展前景分析报告

- 2017-2022年中国洗手液行业市场分析与投资决策咨询报告

- 2017-2022年中国安全通信行业市场分析与投资决策研究报告

- 2017-2022年中国互联网行业市场分析与投资机遇预测报告