2019-2025年中国化工行业前景研究与产业竞争格局报告

- 【报告名称】2019-2025年中国化工行业前景研究与产业竞争格局报告

- 【关 键 字】化工 化工市场分析

- 【出版日期】2019年8月

- 【交付方式】Email电子版/特快专递

- 【价 格】纸介版:9800元 电子版:9800元 纸介+电子:10000元

- 【订购电话】400-700-9383(免长话费) 010-80993936 传真:010-60343813

- 2019-2025年中国化工行业前景研究与产业竞争格局报告.doc2019-2025年中国化工行业前景研究与产业竞争格局报告.pdf下载订购协议

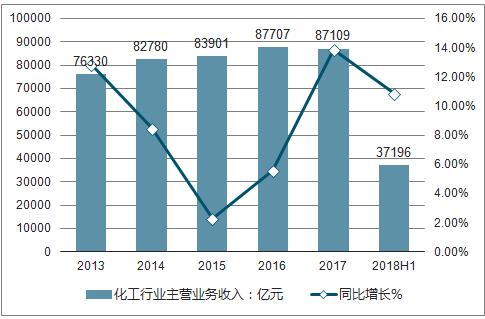

2018年上半年,我国化工行业规模以上企业实现主营业务收入37196亿元,上年同期主营业务收入为33553亿元,同比增长10.9%。

2013-2018年中国化工行业主营业务收入及同比增长走势

2018年上半年,化工行业实现利润总额达2799亿元,上年同期利润总额为2162亿元,同比增长29.4%。

2013-2018年中国化工行业利润总额及同比增长走势

中国产业研究报告网发布的《2019-2025年中国化工行业前景研究与产业竞争格局报告》共七章。首先介绍了化工行业市场发展环境、化工整体运行态势等,接着分析了中国化工行业市场运行的现状,然后介绍了化工市场竞争格局。随后,报告对化工做了重点企业经营状况分析,最后分析了中国化工行业发展趋势与投资预测。您若想对化工产业有个系统的了解或者想投资中国化工行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第.1章:化工所属行业并购重组背景综述

1.1 化工行业并购重组相关概念

1.1.1 合并、兼并与收购

1.1.2 并购的类型

1.1.3 并购收益与成本

1.1.4 公司重组策略

1.2 化工行业并购重组的背景

1.2.1 化工行业产能过剩情况分析

1.2.2 传统石化产品需求增速分析

1.2.3 石化行业固定资产投资和产能增速分析

1.2.4 产品价格下滑趋势对企业效益的影响分析

1.2.5 化工企业融资及偿债能力分析

1.3 化工行业并购重组基本情况

1.3.1 化工行业并购主要交易目的分析

1.3.2 化工行业并购主要收购方式分析

1.3.3 化工行业并购重组主要支付方式

1.3.4 化工行业并购标的主要类型分析

1.4 化工企业跨界转型分析

1.4.1 化工行业集中度分析

1.4.2 化工行业跨界转型的背景

1.4.3 化工企业转型的重点方向探究

1.4.4 化工行业未来增长空间预测

1.5 化工行业并购重组政策环境分析

1.5.1 化工行业发展相关重点政策分析

1.5.2 化工行业企业并购重组涉及的法律法规

(1)组织结构操作层面

(2)股权操作层面

(3)资产重组及财务会计处理操作层面

第2章:中国化工所属行业并购交易整体情况分析

2.1 中国化工行业并购交易规模

2.1.1 中国化工行业并购交易数量

2.1.2 中国化工行业并购交易金额

2.2 中国化工行业战略投资者并购交易情况

2.2.1 战略投资者并购交易数量与金额

2.2.2 战略投资者并购交易的重点细分领域

2.3 中国化工行业海外并购情况分析

2.3.1 中国化工行业海外并购交易数量

(1)按投资地区分类

(2)按投资行业分类

(3)按投资者性质分类

2.3.2 中国化工行业海外并购交易金额

2.3.3 中国化工行业海外并购地区的选择

2.3.4 中国化工行业海外并购重点行业分布

2.3.5 中国化工行业海外并购发展趋势预测

2.4 2018年化工行业并购重组的热门区域

2.4.1 北京地区

2.4.2 上海地区

2.4.3 广州地区

2.4.4 江苏地区

2.4.5 浙江地区

2.4.6 其它地区

第3章:化工所属行业资本市场并购重组情况分析

3.1 化工行业资本市场并购重组现状分析

2016年世界化工行业并购事件

从行业的现状看,合并的同时进行拆分重组是当前常用的方式,陶氏杜邦就准备在合并后再重新拆分为三个不同领域的公司,拜耳更是事先拆分了其材料科学业务。这种重组方式可以将不同企业间的优势领域进行重整,更利于新公司的做精做强。

巨无霸间的重组

|

1

|

2月3日,中国化工集团宣布以每股465美元的现金收购先正达,收购金额为430亿美元,这是中国企业最大的海外收购案。

|

|

2

|

9月14日,拜耳发布公告称,以总金额近660亿美元,即每股128美元的价格,收购美国孟山都公司。当地时间12月13日,孟山都发布官网声明,股东们已经批准德国拜耳(Bayer)公司并购孟山都。

|

2016年国际油价大幅下跌,上游企业苦不堪言,油气开采、油服公司普遍陷入困境。为了协同应对全球油价下跌,不少公司走上了合并之路。其中,最引人关注的是北美,仅2016年下半年收购交易就共计约185起,价值达到1475亿美元。

2016年油气行业的联姻

|

1

|

10月31日,通用电气(GE)宣布并购全球第三大油服公司贝克休斯,共同缔造新的油服巨头。根据协议,GE将剥离出旗下石油和天然气业务板块,与贝克休斯合并成立新合资公司,新公司将成为全球第二大油服公司。不过这宗并购交易还需获得贝克休斯股东大会的通过、政府的监管审查,并满足其他跟交易有关的规定。而在与GE“联姻”前,贝克休斯还曾寻求与哈里伯顿合并,但遭到美国司法部反对而被迫流产,哈里伯顿因此支付了35亿美元的高额分手费。

|

|

2

|

12月15日,中国华信与哈萨克斯坦国家石油天然气公司(KMG)举行哈石油国际(KMGI)股权转让交接签字仪式。根据本次签署的股权转让协议,中国华信拥有哈石油国际公司51%股权,哈萨克斯坦国家石油公司拥有其另外49%的股权。通过此次收购,华信直接掌控了一家年收入200亿欧元以上的石油一体化公司。新收购有利于提升我国在中亚及欧洲石油领域的话语权、夯实华信于欧洲当地的战略布局。

|

|

3

|

同样是在12月,英国石油公司(BP)宣布以22亿美元收购阿布扎比石油公司10%的股份。中国的洲际油气收购哈萨克斯坦油气运输公司50%股权。北京控股则宣布,收购俄罗斯油气田权益,以11亿美元,向Rosneft Oil收购其下属的一油田20%股权。

|

专业领域的整合

|

1

|

2016年1月,中国化工联合汉德资本、国新国际以9.25亿欧元(约66.3亿元人民币)收购加拿大Onex基金拥有的德国橡塑化机制造商克劳斯玛菲集团100%股权,这是迄今中国在德国最大一笔的投资。

|

|

2

|

3月20日,美国涂料巨头宣伟发布公告宣布,同意以约93亿美元收购竞争对手威士伯公司。届时,宣伟将超越PPG和阿克苏诺贝尔,成为世界最大的涂料制造与销售商。

|

|

3

|

5月6日,德国赢创工业集团宣布投资38亿美元,收购美国空气产品公司旗下的特种化学品及涂料添加剂业务。12月12日,赢创工业集团以6.3亿美元收购了美国公司Huber二氧化硅业务。

|

|

4

|

6月初,美国涂料巨头PPG工业公司宣布,已达成协议收购涂料服务商MetoKote公司;11月1日,PPG工业公司再次宣布,收购罗马尼亚油漆和建筑涂料生产商DEUTEK;11月11日PPG又从其合资伙伴手中购买了意大利合资公司剩下的50%的所有权。

|

|

5

|

9月19日,佰利联发布公告书,将以7.62元/股的价格发行逾13亿股,募集资金约100亿元,其中90亿元用以收购龙蟒钛业100%股权。10月12日,合并工作全部完成。佰利联总产能跻身亚洲第.一、世界第四。

|

|

6

|

9月26日,德国朗盛公司宣布,计划以约24亿欧元收购美国科聚亚公司。双方已签订最终收购协议。如果一切顺利,此次交易预计将于2017年年中完成。2016年9月2日,朗盛完成了对美国化学品制造商科慕公司的清洁与消毒业务的收购。

|

|

7

|

9月26日,巴斯夫收购了广东银帆化学有限公司,并在广东省江门市成立了巴斯夫涂料(广东)有限公司;12月15日,巴斯夫宣布完成了对全球表面处理业务供应商凯密特尔的收购,同时将工业涂料业务出售给阿克苏诺贝尔,使巴斯夫涂料业务进行了新的调整。

|

|

8

|

12月2日,塞拉尼斯宣布完成收购热塑性复合材料生产商——意大利SO.F.TER.集团,进一步增强塞拉尼斯工程材料在世界上的领先地位。

|

|

9

|

12月20日,德国工业气体公司林德与美国竞争对手普莱克斯就潜在的合并达成一致,该交易或创造出全球最大的工业气体公司,合并后价值为666亿美元。

|

3.1.1 化工行业A股市场并购重组情况分析

3.1.2 化工行业中小板和创业板并购重组分析

3.1.3 化工行业新三板企业并购重组情况分析

3.2 化工行业A股市场并购路线分析

3.2.1 化工行业借壳上市情况分析

(1)借壳上市的数量和金额分析

(2)借壳上市涉及的行业情况

(3)借壳上市重点案例深度解读

3.2.2 化工行业横向整合资源的并购分析

(1)横向整合为目的的并购数量和金额

(2)相关并购重组涉及的重点行业分析

(3)以横向整合为目的的并购重点案例

3.2.3 化工行业打通产业链上下游的并购分析

(1)涉及产业链整合的并购数量和金额

(2)相关并购重组涉及的重点行业分析

(3)涉及产业链整合的并购重组重点案例

3.2.4 化工行业多元化战略发展并购分析

(1)以多元化发展为目的的并购数量和金额

(2)相关并购重组涉及的重点行业分析

(3)以多元化发展为目的并购重组重点案例

3.3 化工行业上市公司并购重组的模式研究

3.3.1 化工行业二级市场收购模式——中国上市公司并购重组的启动

3.3.2 化工行业协议收购模式——中国目前上市公司并购重组的主流模式

3.3.3 化工行业要约收购模式——中国上市公司股权收购市场化的推进

3.3.4 化工行业迂回模式——中国上市公司并购重组模式创新的多样化

3.3.5 化工行业整体上市模式——控制权不发生转移的上市公司并购重组

第4章:化工所属行业国企改革过程中的并购重组分析

4.1 化工行业国企并购重组的政策环境

4.1.1 国企改革顶层设计方案出台预测

4.1.2 地方政府国企并购重组方案解读

4.1.3 国企并购重组相关鼓励政策分析

4.2 化工行业国企并购重组现状分析

4.2.1 化工行业国企并购交易数量和金额分析

4.2.2 化工行业国企并购涉及的主要行业

4.2.3 化工行业国企并购的重点类型分析

4.2.4 化工行业国企并购重大案例分析

4.2.5 化工行业国企并购的主要方向分析

4.2.6 化工行业国企并购的重点区域分析

4.3 化工行业国企并购重组中的投资机会

4.3.1 化工行业央企并购重组过程中的投资机会分析

4.3.2 化工行业地方国企并购重组过程中的投资机会

4.4 化工行业国企并购重组过程中亟待解决的问题

4.4.1 产权关系

4.4.2 政府行政干预

4.4.3 国有资产流失

4.4.4 人力资源整合

第5章:化工并购重组重点案例与企业转型分析

5.1 永太科技收购上海浓辉化工的案例分析

5.1.1 并购案例背景介绍

5.1.2 并购案例参与主体

5.1.3 案例并购过程分析

(1)市场环境

(2)并购目的

(3)目标选择

(4)并购战略

(5)股权交易分析

(6)并购整合

5.1.4 并购案例评价

5.2 中国化工集团并购意大利倍耐力公司的案例分析

5.2.1 并购案例背景介绍

5.2.2 并购案例参与主体

5.2.3 案例并购过程分析

(1)市场环境

(2)并购目的

(3)目标选择

(4)并购战略

(5)股权交易分析

(6)并购整合

5.2.4 并购案例评价

5.3 中国化工蓝星公司收购法国安迪苏公司的案例分析

5.3.1 并购案例背景介绍

5.3.2 并购案例参与主体

5.3.3 案例并购过程分析

(1)市场环境

(2)并购目的

(3)目标选择

(4)并购战略

(5)股权交易分析

(6)并购整合

5.3.4 并购案例评价

5.4 联创节能跨界并购上海新合的案例分析

5.4.1 并购案例背景介绍

5.4.2 并购案例参与主体

5.4.3 案例并购过程分析

(1)市场环境

(2)并购目的

(3)目标选择

(4)并购战略

(5)股权交易分析

(6)并购整合

5.4.4 并购案例评价

5.5 新开源全资收购呵尔医疗的案例分析

5.5.1 并购案例背景介绍

5.5.2 并购案例参与主体

5.5.3 案例并购过程分析

(1)市场环境

(2)并购目的

(3)目标选择

(4)并购战略

(5)股权交易分析

(6)并购整合

5.5.4 并购案例评价

第6章:化工所属行业并购重组风险及收益分析

6.1 化工行业企业并购的风险分析

6.1.1 化工行业企业并购中营运风险分析

6.1.2 化工行业企业并购中信息风险分析

6.1.3 化工行业企业并购中融资风险分析

6.1.4 化工行业企业并购中反收购风险分析

6.1.5 化工行业企业并购中法律风险分析

6.1.6 化工行业企业并购中体制风险分析

6.2 化工行业并购重组的风险控制

6.2.1 化工行业投资环境风险

(1)国别风险

(2)市场波动风险

(3)行业周期风险

6.2.2 化工行业项目执行风险

(1)目标公司基本面风险

(2)估值和定价风险

(3)交易结构设计风险

6.2.3 化工行业监管审批风险

6.2.4 化工行业舆论环境风险

6.2.5 化工行业后续整合风险

6.3 化工行业并购交易收益率的相关因素分析

6.3.1 并购目的的差异

6.3.2 支付方式差异

6.3.3 并购规模差异

6.3.4 公司类型差异

6.3.5 行业差异因素

6.4 化工行业各类型并购的收益比较以及投资线索

6.4.1 各类型并购的收益比较

6.4.2 买壳上市的特征以及投资线索

6.4.3 多元化并购的特征及投资线索

6.4.4 行业整合并购的特征及投资线索

6.4.5 大股东资产注入类并购的特征及投资线索

第7章:化工所属行业并购重组趋势与投资机会分析(ZYGXH)

7.1 2018年并购重组新趋势分析

7.1.1 整体上市成国企改革主线

7.1.2 新三板公司频频被A股公司并购

7.1.3 “PE+上市公司”模式风靡A股

7.1.4 分离式重组审核便捷受追捧

7.1.5 折戟IPO公司曲线上市

7.2 化工行业2018年并购整合方向预测

7.2.1 行业内部并购

7.2.2 上游产业并购

7.2.3 下游产业并购

7.2.4 跨界并购整合

7.3 化工行业并购融资渠道分析

7.3.1 增资扩股

7.3.2 股权置换

7.3.3 金融机构信贷

7.3.4 买方融资

7.3.5 杠杠收购

7.4 化工行业未来并购重组的机会分析

7.4.1 新兴产业的并购机会

7.4.2 国企改革的机会分析

7.4.3 存在借壳机会的上市公司(ZYGXH)

图表目录:

图表1:并购和重组的定义

图表2:并购的主要类型

图表3:并购收益与成本分析

图表4:炼油行业主营业务收入及增长情况

图表5:合成树脂主营业务收入及增长情况

图表6:合成橡胶主营业务收入及增长情况

图表7:合成纤维主营业务收入及增长情况

图表8:有机化学原料行业利润增长情况分析

图表9:橡胶制品行业利润增长情况分析

图表10:涂料行业利润增长情况分析

图表11:染料行业利润增长情况分析

图表12:专用化学品行业利润增长情况分析

图表13:化工行业上市公司营业收入

图表14:化工行业上市公司净利润分析

图表15:2010-2018年全国原油表观消费量分析

图表16:2010-2018年全国成品油表观消费量分析

图表17:2010-2018年主要化学品表观消费总量增幅

图表18:2010-2018年全国油气消费总量及增长情况

图表19:2010-2018年主要化学品消费总量及增幅

图表20:2018年全国成品油需求量预测

图表21:2018年全国柴油需求量预测

图表22:2018年全国乙烯需求量预测

图表23:2018年全国聚乙烯需求预测

图表24:2018年全国纯苯需求情况预测

图表25:2018年全国聚氯乙烯需求量预测

图表26:2018年磷肥行业实际完成固定资产投资分析

图表27:2018年无机碱行业实际完成固定资产投资分析

图表28:2018年轮胎行业实际完成固定资产投资分析

图表29:2018年炼油行业投资增速情况分析

图表30:2018年国际原油价格走势

购买流程

-

⒈选择报告

- ① 按行业浏览

- ② 按名称或内容关键字查询

-

⒉订购方式

- ① 电话购买

- 拔打中国产业研究报告网客服电话400-700-9383 010-80993936传真:010-60343813

- ② 在线订购

- 点击“在线订购”进行报告订购,我们的客服人员将在24小时内与您取得联系;

- ③ 邮件订购

- 发送邮件到sales@chyxx.com,我们的客服人员及时与您取得联系;

-

⒊签订协议

- 您可以从网上下载“报告订购协议”或我们传真或者邮寄报告订购协议给您;

-

⒋付款方式

- 通过银行转账、网上银行、邮局汇款的形式支付报告购买款,我们见到汇款底单或转账底单后,1-3个工作日内;

-

⒌汇款信息

- 开户行:中国工商银行北京分行西潞园分理处

- 帐户名:北京智研科信咨询有限公司

- 帐 号:02000 26509 20009 4268

最新研究报告

- 2017-2022年中国医用腹膜透析机行业市场监测与投资趋势研究报告

- 2017-2022年中国股票配资行业市场监测与投资前景预测报告

- 2017-2022年中国心电监护系统行业市场监测与投资战略咨询报告

- 2017-2022年中国旋臂起重机行业市场监测与投资决策咨询报告

- 2017-2022年中国助力机械手行业市场监测与投资方向研究报告

- 2017-2022年中国搬运型机器人行业市场分析与发展策略咨询报告

- 2017-2022年中国码垛机器人行业市场监测与投资前景研究报告

- 2017-2022年中国酪蛋白行业市场分析与发展策略研究报告

- 2017-2022年中国单甘酯行业市场分析与发展机遇预测报告

- 2017-2022年中国氨基磺酸行业市场分析与发展机遇研究报告

- 2017-2022年中国甲酸甲酯行业市场分析与发展战略咨询报告

- 2017-2022年中国焦磷酸钾行业市场分析与发展战略研究报告

- 2017-2022年中国月桂醇硫酸钠行业市场分析与发展方向研究报告

- 2017-2022年中国三乙醇胺行业市场分析与发展趋势预测报告

- 2017-2022年中国沉淀硫酸钡行业市场分析与发展趋势研究报告

- 2017-2022年中国聚合氯化铝行业市场分析与发展前景分析报告

- 2017-2022年中国二氧化氯消毒剂行业市场分析与发展前景预测报告

- 2017-2022年中国十二水硫酸铝钾行业市场分析与发展前景评估报告

- 2017-2022年中国智能生态鱼缸行业市场分析与发展前景研究报告

- 2017-2022年中国无土栽培技术行业市场分析与投资决策咨询报告

- 2017-2022年中国盆栽葡萄行业市场分析与投资决策研究报告

- 2017-2022年中国固体水行业市场分析与投资机遇预测报告

- 2017-2022年中国氨水肥行业市场分析与投资机遇研究报告

- 2017-2022年中国隐形牙套行业市场分析与投资战略咨询报告

- 2017-2022年中国汞合金输送器行业市场分析与投资战略研究报告

- 2017-2022年中国铪合金行业市场分析与投资方向研究报告

- 2017-2022年中国吸音钢行业市场分析与投资趋势预测报告

- 2017-2022年中国磷酸二氢铵行业市场分析与投资趋势研究报告

- 2017-2022年中国造纸消泡剂行业市场分析与投资前景分析报告

- 2017-2022年中国水性润湿剂行业市场分析与投资前景预测报告

- 2017-2022年中国水性涂料助剂行业市场分析与投资前景评估报告

- 2017-2022年中国涂料助剂行业市场分析与投资前景研究报告

- 2017-2022年中国蚂蚁保健品行业市场分析与发展战略咨询报告

- 2017-2022年中国男装专卖行业市场分析与发展战略研究报告

- 2017-2022年中国饰品店行业市场分析与发展方向研究报告

- 2017-2022年中国红曲黄酒行业市场分析与发展趋势预测报告

- 2017-2022年中国陶瓷墨水行业市场分析与发展前景分析报告

- 2017-2022年中国洗手液行业市场分析与投资决策咨询报告

- 2017-2022年中国安全通信行业市场分析与投资决策研究报告

- 2017-2022年中国互联网行业市场分析与投资机遇预测报告